2017-2022年中国保险市场研究与产业竞争格局报告

- 报告名称:2017-2022年中国保险市场研究与产业竞争格局报告

- 出版日期:2017-6

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

随着保险资产管理公司的陆续成立,保险行业资产规模扩大势头如日中天。截止到2016年7月,保险行业资产总额达143,259亿元,相比年初增长13.5%。根据目前近几年的增速趋势来看,从2008年来大部分年份总资产的增速都在20%左右。截止到2016年7月,保险行业累计保费收入达20,830亿元,同比增速达35.4%,增速逐年加快,保费收入上升势头迅猛。其中财产险业务保险保费收入4979亿元,同比增长7.0%,赔付支出2538亿元,同比增长15.9%;人身险业务保费收入15,851亿元,同比增长47.7%,赔付支出3519亿元,同比增长30.5%;人身意外伤害险业务保费收入446亿元,同比增长17.6%,赔付支出99亿元,同比增长20.4%;健康险业务保费收入2744亿元,同比增长94%,赔付支出516亿元,同比增长30.6%。因此,分不同业务来看,健康险增长势头较为强劲,而财产险增速偏低。

2005-2016年中国保险行业总资产(亿)

2005-2016年中国保费收入及其增速(亿)

188bet金宝搏网站 发布的《2017-2022年中国保险市场研究与产业竞争格局报告》共十九章。首先介绍了保险产业相关概念及发展环境,接着分析了中国保险行业规模及消费需求,然后对中国保险行业市场运行态势进行了重点分析,最后分析了中国保险行业面临的机遇及发展前景。您若想对中国保险行业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一节 保险行业相关概述 33

一、保险的概念 33

二、保险类型分析 33

三、保险主体内容分析 33

四、保险原则分析 34

五、保险适合人群分析 35

第二节 再保险发展相关概述 36

一、再保险的定义 36

二、再保险行业性质 37

三、再保险关系形式 37

四、再保险赔付原则 38

五、再保险业务种类 39

六、再保险安排方式 40

第三节 中国保险行业政策环境 40

一、保险行业管理体制分析 40

二、保险行业相关政策分析 51

(一)新《保险法》实施情况分析 51

(二)《保险公司次级定期债务管理办法》 51

(三)《保险公司保险业务转让管理暂行办法》 53

(四)《人身保险公司保险条款和保险费率管理办法》 54

(五)启动第二代偿付能力监管体系建设 55

(六)关于做好保险消费者权益保护工作通知 56

(七)支持汽车企业代理保险业务专业化经营 59

(八)人身保险费率市场化改革进程 60

(九)《保险业服务新型城镇化发展的指导意见》 61

(十)《中国保险业信用体系建设规划(2017-2022年)》 61

(十一)调整保险业监管费收费标准 61

三、保险中介行业相关政策分析 62

第四节 中国保险行业社会环境 64

一、保险教育发展状况 64

二、居民保险意识发展 64

三、居民汽车普及情况 65

四、保险行业社会形象 66

第二章全球保险产业发展状况分析 69

第一节 全球保险行业发展状况分析 69

一、国际保险业发展现状分析 69

二、发达国家与新兴市场保险税收政策比较 69

三、世界各国偿付能力监管体系的比较 77

四、全球保险行业市场发展趋势分析 78

五、全球寿险业发展前景展望分析 79

第二节 全球主要国家保险市场分析 80

一、美国保险业发展分析 80

二、英国保险业发展分析 81

三、德国保险业发展分析 85

四、法国保险业发展分析 86

五、新加坡保险业发展分析 87

六、日本保险业发展分析 88

七、韩国保险业发展分析 89

第三节 全球重点保险企业运营分析 89

一、荷兰国际集团 89

二、法国安盛集团 90

三、德国安联集团 90

四、意大利忠利保险 90

五、日本生命保险公司 90

六、慕尼黑再保险公司 91

七、美国国际集团 91

八、大都会人寿保险公司 91

第三章中国保险行业发展状况分析 93

第一节 保险行业发展概况 93

一、保险市场对外开放历程 93

二、保险市场交易成本分析 94

三、保险市场发展现状分析 96

四、保险移动展业模式分析 98

五、保险市场发展面临的问题 98

第二节 保险市场运营状况分析 100

一、保险机构发展情况分析 100

(一)保险机构数量情况 100

(二)保险机构从业人员 101

二、保险行业市场运行情况分析 101

(一)保险业保费收入情况 101

(二)保险业赔付支出情况 102

(三)保险业资产总额情况 102

三、保险行业市场发展程度分析 103

(一)保险密度情况分析 103

(二)保险深度情况分析 103

四、保险行业资金投资情况分析 104

第三节 保险资金运用状况分析 104

一、保险资金运营发展概况 104

(一)保险资金监管工作情况 104

(二)保险资金运用机制创新 105

(三)保险资金投资的显著优势 108

二、保险资金投资运营领域分析 109

(一)固定收益类投资 109

(二)基金及股权类投资 110

(三)其他投资 113

三、保险资金市场运作主体分析 115

(一)投资部 115

(二)投资管理公司 115

(三)第三方投资管理公司 116

四、保险资金市场运作方式分析 117

(一)债券 117

(二)股票投资 117

(三)贷款 117

(四)保险证券化 118

(五)直接上市进入资本市场 118

(六)不动产投资 118

五、保险资金市场运用状况分析 118

(一)保险资金运用余额分析 118

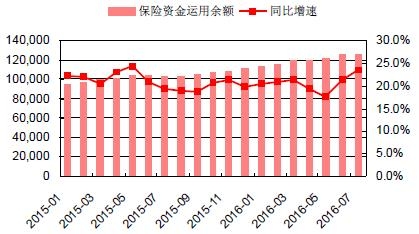

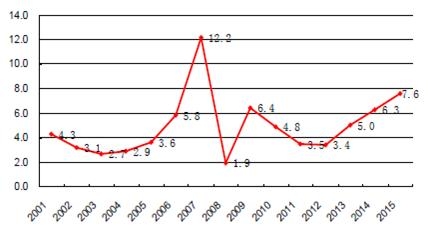

近年来,保险资金运用余额在保险资产规模扩大的背景下也呈现逐年上升趋势,加之保险资金运用逐渐多元化、质量化,投资结构不断优化,保险投资迸发出新的活力。从2013年到2016年6月,保险资金运用余额从76,873亿元增加到125,629亿元,增长63.42%,同时投资结构逐渐优化。2013年保险资金绝大部分投资于货币市场和债券市场,比例高达72.87%,股票和基金占比仅10.23%,而其它类投资占比为16.90%。而在2016年7月,银行存款21774.80亿元,占比17.33%;债券42537.03亿元,占比33.86%;股票和证券投资基金17232.38亿元,占比13.72%;其他投资44094.07亿元,占比35.10%,多元化投资趋势较为明显。尽管资产配置更加多元化,但由于2016年以来我国经济承压、中长期债券利率下滑、股票市场不振,保险资金运用投资收益率表现并不乐观,上半年保险资金运用累计平均收益率仅为2.5%。由于下半年经济下行趋势难以扭转,收益率改善困难,我们假设下半年与上半年投资收益率相同,2016年平均收益率也仅达5%,与去年7.5%的收益率相比表现过于低迷。

2015-2016年中国保险资金运用余额(亿元)

(二)保险资金运用收益分析 119

2001-2015年中国保险资金运用平均收益率(%)

六、保险资金入市的市场影响 120

第四节 保险公司发展状况分析 121

一、保险公司概述 121

二、保险公司主要形式分析 121

(一)股份保险公司 121

(二)相互保险公司 121

(三)专属保险公司 121

三、保险公司构建模式分析 122

(一)公司组织形式 122

(二)公司设立条件 122

(三)公司注册要求 123

(四)公司申请 123

四、保险公司盈利模式分析 123

(一)以现金流为主 123

(二)专业化经营 124

(三)增加机构扩大保费规模 124

(四)优化产品结构 125

五、消费者保险公司选择因素 125

(一)资产结构好 125

(二)偿付能力强 125

(三)信用等级优 125

(四)管理效率高 126

(五)服务质量好 126

第五节 保险行业发展对策分析 126

一、国有保险公司困境解决对策 126

二、加大对中小型保险公司的扶持 130

三、加大保险宣传力度,提高居民保险意识 130

四、鼓励保险创新,给客户更多选择 131

五、提高保险准入机制,提升业务人员专业水平 131

第四章中国互联网保险市场发展分析 132

第一节 互联网保险市场发展分析 132

一、互联网保险发展概述 132

(一)网络保险的定义 132

(二)网络保险的必要性 132

二、网络保险平台建设情况分析 134

三、网络保险市场发展状况分析 135

(一)网络保险市场发展优势 135

(二)网络保险市场发展现状 135

四、网络保险市场竞争状况分析 136

(一)传统险企加快互联网布局 136

(二)互联网大腕纷纷涉足保险业 137

(三)多家上市公司“觊觎”保险业 137

五、经营互联网保险业务公司数量 138

六、互联网保险行业盈利能力分析 138

第二节 互联网保险发展模式分析 138

一、官方网站模式 138

二、第三方电子商务平台模式 139

三、网络兼业代理模式 140

四、专业中介代理模式 140

五、专业互联网保险公司模式 140

第三节 保险电子商务市场发展分析 141

一、保险电商主要险种分析 141

(一)车险、意外险等条款简单的险种 141

(二)投资理财型保险产品 142

(三)“众筹”类健康保险 143

(四)众安在线“参聚险” 145

二、保险电商发展阶段分析 145

三、保险电商发展相关政策 147

(一)《关于提示互联网保险业务风险的公告》 147

(二)《关于规范人身保险公司经营互联网保险有关问题的通知(征求意见稿)》 147

(三)《关于加快发展现代保险服务业的若干意见》 148

(四)《关于促进互联网金融健康发展的指导意见》 149

(五)《互联网保险业务管理暂行办法》 150

(六)《关于加强互联网平台保证保险业务管理的通知》 151

四、保险电商市场运营状况分析 152

(一)保险网销用户渗透情况 152

(二)保险电商保费收入规模 152

(三)保险电商投保客户数量 153

五、互联网保险销售特征分析 153

六、互联网保险发展趋势分析 154

第四节 互联网保险市场发展策略分析 155

第五章中国再保险市场发展状况分析 157

第一节 再保险市场发展状况分析 157

一、再保险行业发展概况分析 157

(一)再保险行业发展历程 157

(二)再保险行业准入条件 157

(三)再保险市场发展特点 158

二、再保险供给主体运营分析 158

(一)专业再保险公司 158

(二)兼营再保险公司 159

(三)再保险联合体 159

三、再保险市场保费规模分析 159

四、再保险市场赔付支出情况 159

五、再保险市场竞争状况分析 160

六、再保险市场存在的问题 160

七、再保险市场国际化战略 161

第二节 再保险分出业务市场分析 167

一、保险公司分出业务分析 167

(一)分出保费情况 167

(二)摊回分保费用 171

(三)摊回分保赔付 175

二、保险公司合同分保情况 179

(一)分出保费情况 179

(二)摊回分保费用 183

(三)摊回分保赔付 187

三、保险公司临时分保情况 191

(一)分出保费情况 191

(二)摊回分保费用 194

(三)摊回分保赔付 198

第三节 再保险分入业务市场分析 200

一、保险公司分入业务分析 200

(一)分保费用收入 200

(二)分保费用支出 203

(三)分保赔付支出 205

二、保险公司合同分保情况 207

(一)分保费用收入 207

(二)分保费用支出 208

(三)分保赔付支出 210

三、保险公司临时分保情况 211

(一)分保费用收入 211

(二)分保费用支出 213

(三)分保赔付支出 215

第四节 财产再保险市场发展分析 217

一、财产再保险供给主体分析 217

(一)专业再保险人 217

(二)兼营再保险人 217

(三)再保险集团 217

二、财产再保险安排类型分析 217

三、财产再保险市场发展特点 227

四、财产再保险的作用分析 228

五、财产再保险的分出与分入 231

第五节 人身再保险市场发展分析 235

一、人身再保险市场分类分析 235

二、人身再保险分保形式对比 236

三、人身再保险产品的意义 238

第六节 巨灾再保险市场发展分析 239

一、巨灾再保险市场相关概述 239

二、巨灾再保险市场现状分析 239

三、巨灾保障机制再保险作用 240

四、巨灾再保险定价方式分析 242

五、巨灾再保险市场投资机会 243

第七节 农业再保险市场发展分析 244

一、农业再保险市场发展现状 244

二、农业再保险体系建设分析 245

三、农业再保险发展计划分析 246

四、农业再保险市场发展对策 247

第六章中国保险中介市场发展状况分析 250

第一节 保险中介市场发展分析 250

一、保险中介市场发展概况 250

(一)保险中介市场发展历史 250

(二)保险中介监管工作分析 253

(三)保险中介市场发展特点 254

二、保险中介渠道保费收入情况 254

(一)保险中介渠道总保费情况 254

(二)保险中介渠道产险保费情况 254

(三)保险中介渠道寿险保费情况 255

三、保险中介市场竞争现状分析 255

四、保险中介市场运营模式分析 257

(一)保险专业中介机构 257

(二)保险兼业代理机构 258

(三)保险营销员队伍 258

五、保险中介行业发展方向分析 258

第二节 保险专业中介市场发展分析 259

一、保险专业中介机构数量分析 259

二、保险专业中介机构保费收入 260

三、保险专业中介机构业务结构 260

四、保险专业中介主要问题分析 261

五、保险专业中介发展策略建议 262

第三节 保险兼业代理市场发展分析 264

一、保险兼业代理机构数量情况 264

二、保险兼业代理市场保费情况 265

(一)保险兼业代理保费收入情况 265

(二)保险兼业代理寿险保费收入 265

(三)保险兼业代理产险保费收入 266

三、兼业代理专业化改革必要性 266

四、保险兼业代理细分渠道分析 267

(一)银行保险代理渠道分析 267

(二)邮政保险代理渠道分析 268

(三)车商保险代理渠道分析 269

五、保险兼业代理市场存在的问题 270

六、保险兼业代理市场分类管理 271

第四节 保险营销员市场发展分析 272

一、保险营销员发展规模分析 272

二、保险营销员保费收入规模 273

三、保险营销员管理现状分析 273

四、保险营销员管理中存在的问题 274

五、保险营销员队伍的发展对策 275

第五节 保险中介市场发展改革创新方向 276

一、保险中介市场发展制约因素 276

(一)传统保险营销员模式矛盾突显 276

(二)保险代理市场良莠不齐层次低 276

(三)保险公司与中介业务关系问题 277

二、推动兼业代理专业化改革 277

(一)推动汽车兼业代理专业化改革 277

(二)加快邮政代理保险专业化改革 278

(三)探索银行代理保险专业化改革 278

三、推动保险代理企业规模化 278

(一)清理整顿保险代理市场 278

(二)提高中介公司准入门槛 279

(三)支持设立保险中介集团 279

四、深入开展中介业务检查 279

第六节 “十三五”保险中介市场发展规划 279

一、保险中介市场面临的机遇 279

二、保险中介市场面临的挑战 282

三、保险中介市场的发展目标 284

四、保险中介市场的发展对策 285

第七章中国保险细分市场——财产保险 291

第一节 财产保险市场发展状况分析 291

一、财产保险行业发展概况 291

二、财产保险行业发展情况分析 291

(一)财产保险行业企业数量 291

(二)财产保险行业资产规模 292

三、财产保险行业经营情况分析 292

(一)财产保险保费收入规模 292

(二)财产保险赔付支出情况 293

四、财产保险行业赔付率分析 293

第二节 财产保险市场竞争状况分析 294

一、财产保险市场集中度分析 294

二、财产保险市场竞争格局分析 294

三、产险产品结构市场竞争情况 296

四、财产保险市场产品竞争态势 296

五、财产保险市场服务竞争态势 296

第三节 财产保险市场盈利模式分析 297

一、以现金流为主的盈利模式 297

二、靠专业化经营来降低成本的盈利模式 297

三、以增加机构为主的盈利模式 298

四、通过价值链管理的盈利模式 298

第四节 货物运输保险市场发展分析 298

一、货物运输保险概念 298

二、货物运输保险分类 299

(一)按运输工具分 299

(二)按运输方式分 299

三、货物运输保险市场运行分析 300

(一)货物运输保险保费规模 300

(二)货物运输保险赔付支出 300

(三)货物运输保险赔付率 301

四、货物运输保险行业存在的问题及建议 301

(一)货物运输保险行业存在的问题 301

(二)发展货物运输保险行业的建议 302

第五节 企业财产保险市场发展分析 306

一、企业财产保险市场发展概况 306

二、企业财产保险市场规模分析 306

(一)企业财产保险保费收入 306

(二)企业财产保险赔付支出 307

(三)企业财产保险赔付率 307

三、企业财产保险市场竞争状况 307

四、企业财产保险行业存在问题 308

五、企业财产保险行业发展建议 309

第六节 家庭财产保险市场发展分析 312

一、家庭财产保险概念 312

二、家庭财产保险分类 312

三、家庭财产保险市场运行分析 313

(一)家庭财产保险保费规模 313

(二)家庭财产保险赔付支出 313

(三)家庭财产保险赔付率 314

四、家庭财产保险理赔方式 314

(一)第一危险赔偿方式 314

(二)比例赔偿方式 314

(三)实际支出赔偿方式 315

五、家庭财产保险行业存在的问题及建议 315

(一)家庭财产保险行业存在的问题 315

(二)家庭财产保险行业发展建议 316

第七节 农业保险市场发展状况分析 317

一、农业保险市场发展概况分析 317

二、农业保险市场发展模式分析 317

三、农业保险市场需求情况分析 318

(一)农业保险保费收入 318

(二)农业保险赔付支出 318

(三)农业保险赔付率 319

四、农业保险市场竞争状况分析 319

五、农业保险发展存在问题分析 319

六、农业保险发展对策建议分析 322

第八节 信用保险市场发展状况分析 323

一、信用保险市场发展概况 323

二、信用保险市场需求分析 323

(一)信用保险保费规模 323

(二)保证保险保费规模 323

三、信用保险赔付情况分析 324

(一)信用保险赔付支出 324

(二)信用保险赔付率 324

四、信用保险市场竞争状况 325

五、信用保险市场前景分析 325

第九节 责任保险市场发展状况分析 326

一、责任保险市场发展历程 326

二、责任保险发展现状分析 326

三、责任保险市场运行分析 328

(一)责任保险保费规模 328

(二)责任保险赔付支出 328

(三)责任保险赔付率 329

四、责任保险需求影响因素 329

五、责任保险市场前景分析 331

第八章中国保险细分市场——人寿保险 332

第一节 人寿保险市场发展状况分析 332

一、人寿保险发展概述 332

二、人寿保险市场发展状况分析 334

(一)人寿保险行业保费收入情况 334

(二)人寿保险行业赔付支出分析 335

三、人寿保险市场竞争格局分析 335

四、人寿保险市场发展面临的挑战 336

五、人寿保险市场发展对策分析 337

第二节 未成年人寿险市场发展分析 340

一、未成年人人寿保险规定分析 340

二、未成年人人寿保险限定原因 342

三、未成年人人寿保险市场现状 342

四、未成年人人寿保险发展建议 343

第三节 合资人寿保险市场发展分析 343

一、合资寿险市场发展现状分析 343

二、合资寿险公司在华企业分析 344

三、合资寿险公司保费收入情况 345

四、合资寿险公司存在的问题分析 346

五、合资寿险公司发展策略分析 351

第四节 投资型寿险市场发展状况分析 351

一、投资型寿险市场发展状况分析 351

(一)投资型寿险产品发展特征 351

(二)中国投资型寿险产品发展现状 353

(三)中国投资型寿险需求调查分析 353

(四)投资型寿险发展前景与风险防范 354

二、分红保险市场发展状况分析 356

(一)分红保险产品优劣势分析 356

(二)中国分红保险产品发展现状 356

(三)中国分红保险产品受市场青睐 357

(四)中国分红保险发展前景及策略 357

三、投资连结保险市场发展分析 359

(一)投资连结保险在中国发展现状 359

(二)制约中国投连险健康发展的因素 359

(三)保监会加强投资连结保险销售管理 361

(四)投资连结保险面临发展新机遇 361

四、万能人寿保险市场发展分析 364

(一)万能人寿保险相关概述 364

(二)中国万能寿险产品销售现状 365

(三)中国万能寿险产品发展前景分析 366

(四)中国万能寿险发展战略SWOT分析 366

第五节 人寿保险信托市场发展分析 369

一、人寿保险信托发展概述 369

二、人寿保险信托发展现状分析 371

三、人寿保险信托构建思考分析 372

四、人寿保险信托发展策略建议 373

第九章中国保险细分市场——养老保险 376

第一节 养老保险行业发展概况 376

一、养老保险发展概述 376

二、养老保险体系构成 377

三、养老保险的人口老龄环境 378

四、中国养老储备基金投资运营 379

五、国际养老保险基金发展趋势及启示 380

第二节 养老保险基金市场运营分析 385

一、社会养老保险发展现状分析 385

二、养老保险基金收支模式分析 385

三、养老保险基金发展规模分析 386

四、企业职工基本养老保险基金 386

五、城乡居民基本养老保险基金 387

六、城镇职工基本医疗保险基金 387

七、居民基本医疗保险基金收入 387

八、中国工伤保险基金收入分析 388

九、中国失业保险基金收入分析 388

十、中国生育保险基金收入分析 388

第三节 养老保险基金投资运营分析 389

一、养老保险基金运营收入分配效应分析 389

二、国外养老保险基金运营管理经验分析 390

三、养老保险基金进入资本市场发展分析 392

四、中国现行养老保险基金运营问题分析 394

五、中国养老保险基金运营管理对策分析 395

第四节 中国企业年金市场发展分析 398

一、企业年金市场发展概况 398

二、企业年金发展面临的问题分析 398

三、商业银行企业年金市场发展分析 399

四、中国企业年金未来发展趋分析 400

第五节 商业养老保险市场发展分析 402

一、商业养老保险发展概况 402

二、中国商业养老保险收益分析 403

三、商业养老保险与养老市场风险的对冲 404

四、商业养老保险实现专业化经营分析 405

五、中国商业养老保险市场需求分析 406

六、中国商业养老保险发展优势及前景 411

第六节 农村养老保险运行态势分析 412

一、农村社会养老保险综述 412

(一)建立农村社会养老保险的必要性 412

(二)农村社会养老保险存在的问题 414

(三)农村社会化养老区域分析 415

(四)改革农村社会养老保障制度对策和建议 416

(五)农村社会养老保险需要进一步研究问题 418

二、农村社会养老保险制度经济可行性分析 419

(一)中外农村社会养老保险制度建立时机比较 419

(二)国家财政支持能力分析 420

(三)农民投保能力分析 420

三、中国农村养老保险需求和供给分析 421

(一)现阶段中国农村养老保险供给分析 421

(二)现阶段中国农村养老保险需求分析 424

第十章中国保险细分市场——健康保险 427

第一节 健康保险行业发展状况分析 427

一、健康保险发展概述 427

二、商业健康保险产品分类 428

(一)按照保障范围分类 428

(二)按照承保对象分类 428

(三)按照给付方式分类 429

(四)按照合同形式分类 429

三、健康保险市场需求分析 429

四、健康保险保费收入规模分析 430

(一)健康保险保费收入情况 430

(二)健康保险区域保费情况 430

五、健康保险赔付支出情况分析 432

六、健康保险发展存在的问题分析 432

第二节 医疗保险市场发展状况分析 433

一、医疗保险种类分析 433

二、医疗保险发展模式分析 434

三、健康保险在新医疗保障体系中的地位 436

(一)健康保险社会医疗保险均衡发展的理论依据 436

(二)健康保险在新医疗保障体系中的必要性和优势 437

(三)确保健康保险快速发展的政策建议 438

四、健康保险在医疗保障体系中的角色分析 441

(一)角色I:补充保障的主要提供者 441

(二)角色Ⅱ:基本保障的主要竞争者 443

(三)角色III:医疗保险机构与卫生服务提供者关系的探索者 450

五、健康保险在新医改中作用 451

(一)健康保险是现代医疗服务体系的重要组成部分 451

(二)健康保险提升医疗服务体系运行效率的机制 452

(三)健康保险推动中国医药卫生体制改革向纵深发展 454

六、新医改对健康保险的影响 455

(一)健康保险在医疗保障体系中的地位 455

(二)医改将改善健康险的业务环境 456

(三)医改给健康险留下了发展空间 456

(四)医改或将给健康险实际的鼓励 457

第三节 影响健康保险发展的内外因素分析 458

一、内部因素 458

(一)专业人才短缺 458

(二)专业化管理 458

(三)缺乏数据基础建设 458

二、外部因素 458

(一)国家政策的限制 458

(二)政策支持不够的因素 459

(三)强制运行风险型商业医疗保险 459

(四)来自卫生服务机构的医疗风险因素 459

(五)来自政府及社会医保经办机构的因素 459

(六)付费机制 460

第四节 中国健康保险的发展思路 460

一、明晰基本保险和补充保险的界限 461

二、坚定健康险专业化发展道路 461

三、积极拓展健康保险服务领域 461

四、完善商业健康保险税收制度体系 462

第五节 专业健康保险公司发展对策 462

一、力求观念创新 462

二、力求模式创新 462

三、力求管理创新 463

四、力求产品创新 463

五、力求营销创新 463

六、争取政策支持 464

第十一章中国保险细分市场——意外保险 465

第一节 意外保险产业发展概述 465

一、意外保险发展概述 465

(一)意外保险保障项目 465

(二)意外保险种类情况 465

二、意外保险保额界定 466

三、意外保险保障范围 468

四、意外保险适购人群 469

第二节 意外保险市场发展状况分析 470

一、意外保险市场发展分析 470

(一)意外保险经营标准 470

(二)意外保险发展现状 473

二、意外保险市场运营情况分析 473

(一)意外保险保费收入情况 473

(二)意外保险赔付支出情况 473

(三)意外保险区域市场分析 474

三、意外保险市场竞争情况分析 475

四、意外保险发展存在的问题 478

第三节 旅游保险市场发展状况分析 479

一、旅游保险发展概述 479

(一)旅游保险保障范围 479

(二)旅游保险业务范围 480

二、旅游保险主要产品分析 482

(一)游客意外伤害保险 482

(二)旅游人身意外伤害保险 482

(三)住宿游客人身保险 483

三、旅游保险市场发展现状 483

四、旅游保险发展滞后原因 484

五、旅游保险发展对策分析 487

六、旅游保险市场发展前景 487

第十二章中国保险细分市场——汽车保险 488

第一节 汽车保险市场发展综述 488

一、汽车保险的定义、分类及作用 488

(一)汽车保险的定义 488

(二)汽车保险的分类 488

(三)汽车保险的职能 491

二、汽车保险的要素、特征及原则 491

(一)汽车保险的要素 491

(二)汽车保险的特征 494

(三)汽车保险的原则 496

三、汽车保险的起源与发展历程 497

(一)汽车保险的起源追溯 497

(二)汽车保险的发展历程 497

第二节 汽车保险市场发展状况分析 498

一、汽车保险保费情况分析 498

二、汽车保险赔付情况分析 499

三、汽车保险市场运行特点 499

四、车险市场价格竞争现状 500

五、车险市场渠道竞争现状 500

第三节 汽车保险市场营销发展分析 501

一、汽车保险直接营销模式分析 501

(一)个人营销模式 501

(二)电话营销模式 501

(三)网络营销模式 502

二、汽车保险间接营销模式分析 503

(一)专业保险代理人模式 503

(二)保险兼业代理制度模式 503

(三)银行代理及邮政代理模式 504

(四)网上保险超市 504

(五)其他营销方式 504

三、汽车保险微信服务模式分析 505

第四节 汽车保险市场购买渠道分析 505

一、保险中介投保 505

二、保险公司投保 505

三、4s店投保 506

四、电话投保 506

第十三章中国保险细分市场——银行保险 508

第一节 中国银行保险发展状况分析 508

一、银行保险业务发展阶段 508

二、银行保险发展主要特点 509

三、银行存款保险制度建立 509

四、银行保险业务发展规模 512

五、银行代销保险业务情况 513

第二节 中国银行保险发展模式分析 514

一、银行保险分销协议模式分析 514

二、银行保险现阶段的模式选择 516

三、银行保险资本融合的模式选择 517

四、银行保险战略联盟合作模式构建 524

五、银行保险分销协议的模式优化分析 529

第三节 中国银行保险发展SWOT分析 531

一、银行保险市场优势 531

二、银行保险市场劣势 531

三、银行保险市场机会 532

四、银行保险市场威胁 532

五、银行保险SWOT发展策略 532

第十四章中国保险行业市场竞争格局分析 536

第一节 保险行业市场竞争格局分析 536

一、保险市场竞争情况分析 536

二、外资保险市场竞争分析 537

三、保险业区域市场竞争情况 538

四、保险业市场竞争力发展分析 539

(一)保险业新规将提升行业竞争力 539

(二)信息化提升保险业综合竞争力 540

(三)险资管理成保险业核心竞争力 541

(四)保险业应提高自身核心竞争力 542

第二节 保险企业市场竞争因素分析 542

一、战略管理因素 542

二、创新能力因素 543

三、物质资源因素 543

四、人力资源因素 543

五、无形资源因素 543

六、市场营销因素 544

第三节 保险企业竞争策略建议 544

一、一体化竞争策略 544

(一)营销平台一体化 544

(二)信息平台一体化 544

(三)投融资管理一体化 544

(四)品牌资源一体化 545

(五)风险管理一体化 545

二、差异化竞争策略 545

(一)区域市场差异化 545

(二)产品服务差异化 545

(三)渠道发展差异化 546

(四)资产投资差异化 546

三、精细化竞争策略 546

(一)战略实施精细化 546

(二)承保管理精细化 546

(三)理赔管理精细化 546

(四)成本管控精细化 547

四、综合化竞争策略 547

(一)延伸保险产业服务链 547

(二)拓展第三方资管业务 547

(三)全金融领域战略布局 547

第十五章中国保险行业区域市场发展分析 548

第一节 北京市 548

一、北京市保险保费收入情况 548

(一)保费收入规模 548

(二)保险业务结构 548

(三)企业竞争格局 549

二、北京市保险保费赔付情况 550

三、北京市保险行业政策分析 551

四、北京市保险市场发展前景 552

第二节 天津市 552

一、天津市保险保费收入情况 552

(一)保费收入规模 552

(二)保险业务结构 553

(三)企业竞争格局 553

二、天津市保险保费赔付情况 554

三、天津市保险行业政策分析 555

四、天津市保险市场发展前景 556

第三节 河北省 557

一、河北省保险保费收入情况 557

(一)保费收入规模 557

(二)保险业务结构 557

(三)保费区域分布 558

(四)企业竞争格局 559

二、河北省保险保费赔付情况 560

三、河北省保险行业政策分析 560

四、河北省保险市场发展前景 561

第四节 山西省 561

一、山西省保险保费收入情况 561

(一)保费收入规模 561

(二)保险业务结构 562

(三)保费区域分布 562

(四)企业竞争格局 563

二、山西省保险保费赔付情况 564

三、山西省保险行业政策分析 565

四、山西省保险行业发展任务 566

第五节 辽宁省 567

一、辽宁省保险保费收入情况 567

(一)保费收入规模 567

(二)保险业务结构 567

(三)保费区域分布 568

(四)企业竞争格局 569

二、辽宁省保险保费赔付情况 570

三、辽宁省保险行业政策分析 571

四、辽宁省保险市场发展前景 571

第六节 吉林省 572

一、吉林省保险保费收入情况 572

(一)保费收入规模 572

(二)保险业务结构 572

(三)保费区域分布 573

(四)企业竞争格局 574

二、吉林省保险保费赔付情况 575

三、吉林省保险行业政策分析 575

四、吉林省保险市场发展前景 576

第七节 黑龙江省 576

一、黑龙江省保险保费收入情况 576

(一)保费收入规模 576

(二)保险业务结构 577

(三)保费区域分布 577

(四)行业竞争格局 578

二、黑龙江省保险保费赔付情况 579

三、黑龙江省保险行业政策分析 580

四、黑龙江省保险市场发展战略 581

第八节 上海市 583

一、上海市保险保费收入情况 583

(一)保费收入规模 583

(二)保险业务结构 583

(三)行业竞争格局 584

二、上海市保险保费赔付情况 585

三、上海市保险行业政策分析 586

四、上海市保险市场发展前景 587

第九节 江苏省 588

一、江苏省保险保费收入情况 588

(一)保费收入规模 588

(二)保险业务结构 588

(三)保费区域分布 589

(四)行业竞争格局 590

二、江苏省保险保费赔付情况 591

三、江苏省保险行业政策分析 592

四、江苏省保险市场发展前景 592

第十节 浙江省 593

一、浙江省保险保费收入情况 593

(一)保费收入规模 593

(二)保险业务结构 593

(三)保费区域分布 594

(四)企业竞争格局 595

二、浙江省保险保费赔付情况 596

三、浙江省保险行业政策分析 596

四、浙江省保险市场发展前景 597

第十六章中国保险行业重点企业运营情况分析 599

第一节中国重点财产保险企业运营分析 599

一、中国人民财产保险股份有限公司 599

(一)企业发展基本情况 599

(二)企业保险产品分析 599

(三)企业经营情况分析 600

1、财产保险经济指标 600

2、财产保险保费收入 601

3、财险产品保费收入 602

(四)企业竞争优势分析 602

二、中国平安财产保险股份有限公司 603

(一)企业发展基本情况 603

(二)企业保险产品分析 604

(三)企业经营情况分析 604

1、财产保险经济指标 604

2、财产保险保费收入 605

3、财险产品保费收入 605

(四)企业竞争优势分析 606

三、华泰财产保险有限公司 606

(一)企业发展基本情况 606

(二)企业保险产品分析 606

(三)企业经营情况分析 607

1、财产保险经济指标 607

2、财产保险保费收入 608

3、财险产品保费收入 608

(四)企业发展战略分析 608

四、太平财产保险有限公司 609

(一)企业发展基本情况 609

(二)企业保险产品分析 609

(三)企业经营情况分析 610

1、财产保险经济指标 610

2、财产保险保费收入 610

3、财险产品保费收入 611

、(四)企业竞争优势分析 611

五、天安财产保险股份有限公司 612

(一)企业发展基本情况 612

(二)企业保险产品分析 613

(三)企业经营情况分析 613

1、财产保险经济指标 613

2、财产保险保费收入 614

3、财险产品保费收入 614

(四)企业竞争优势分析 615

六、中国大地财产保险股份有限公司 615

(一)企业发展基本情况 615

(二)企业保险产品分析 615

(三)企业经营情况分析 616

1、财产保险经济指标 616

2、财产保险保费收入 617

3、财险产品保费收入 617

(四)企业竞争优势分析 618

七、中华联合财产保险股份有限公司 618

(一)企业发展基本情况 618

(二)企业保险产品分析 619

(三)企业经营情况分析 619

1、财产保险经济指标 619

2、财产保险保费收入 620

3、财险产品保费收入 620

(四)企业竞争优势分析 621

八、中国太平洋财产保险股份有限公司 621

(一)企业发展基本情况 621

(二)企业保险产品分析 621

(三)企业经营情况分析 622

1、财产保险经济指标 622

2、财产保险保费收入 622

3、财险产品保费收入 623

(四)企业竞争优势分析 623

九、阳光财产保险股份有限公司 624

(一)企业发展基本情况 624

(二)企业保险产品分析 624

(三)企业经营情况分析 624

1、财产保险经济指标 624

2、财产保险保费收入 625

3、财险产品保费收入 626

(四)企业竞争优势分析 626

十、华安财产保险股份有限公司 626

(一)企业发展基本情况 626

(二)企业保险产品分析 627

(三)企业经营情况分析 627

1、财产保险经济指标 627

2、财产保险保费收入 628

3、财险产品保费收入 628

(四)企业竞争优势分析 629

第二节 中国重点人寿保险企业运营分析 629

一、中国人寿保险股份有限公司 629

(一)企业基本情况分析 629

(二)企业经营状况分析 630

(三)企业保费收入情况 631

(四)企业销售网络分析 632

(五)企业竞争优势分析 633

(六)公司发展战略分析 634

二、新华人寿保险股份有限公司 634

(一)企业基本情况分析 634

(二)企业经营状况分析 634

(三)企业保费收入情况 635

(四)企业销售网络分析 637

(五)企业竞争优势分析 638

(六)公司发展战略分析 638

三、泰康人寿保险股份有限公司 639

(一)企业基本情况分析 639

(二)企业经营状况分析 640

(三)企业保费收入情况 641

(四)企业产品经营信息 641

(五)企业销售网络分析 642

四、民生人寿保险股份有限公司 643

(一)企业基本情况分析 643

(二)企业经营状况分析 643

(三)企业保费收入情况 644

(四)企业销售网络分析 645

(五)企业发展战略分析 645

五、中国平安保险(集团)股份有限公司 645

(一)企业基本情况分析 645

(二)企业经营状况分析 646

(三)企业保费收入情况 648

(四)企业销售网络分析 649

(五)企业竞争优势分析 649

六、中国太平洋保险(集团)股份有限公司 650

(一)企业基本情况分析 650

(二)企业经营状况分析 650

(三)企业保费收入情况 651

(四)企业销售网络分析 652

(五)企业竞争优势分析 653

(六)企业发展战略分析 653

七、中国人民人寿保险股份有限公司 654

(一)企业基本情况分析 654

(二)企业经营状况分析 654

(三)企业保费收入情况 655

(四)企业销售网络分析 656

(五)企业竞争优势分析 657

八、中国人民健康保险股份有限公司 658

(一)企业基本情况分析 658

(二)企业经营状况分析 658

(三)企业保费收入情况 658

(四)企业销售网络分析 659

(五)企业竞争优势分析 660

九、富德生命人寿保险股份有限公司 661

(一)企业基本情况分析 661

(二)企业经营状况分析 662

(三)企业保费收入情况 662

(四)企业销售网络分析 663

(五)企业竞争优势分析 663

十、中邮人寿保险股份有限公司 664

(一)企业基本情况分析 664

(二)企业经营状况分析 665

(三)企业产品经营信息 665

(四)企业竞争优势分析 666

第三节 中国重点再保险企业运营分析 666

一、中国再保险(集团)股份有限公司 666

(一)企业基本情况分析 666

(二)企业经营状况分析 667

(三)企业保费收入情况 667

(四)企业竞争优势分析 668

(五)企业发展战略分析 669

二、中国财产再保险有限责任公司 669

(一)企业基本情况分析 669

(二)企业经营状况分析 670

(三)企业偿付能力分析 671

(四)企业竞争优势分析 671

(五)企业发展战略分析 671

三、中国人寿再保险有限责任公司 672

(一)企业基本情况分析 672

(二)企业经营状况分析 672

(三)企业偿付能力分析 673

(四)企业竞争优势分析 674

(五)企业发展战略分析 675

四、太平再保险有限公司 675

(一)企业基本情况分析 675

(二)企业经营状况分析 675

(三)企业偿付能力分析 676

(四)企业竞争优势分析 676

(五)企业发展前景展望 677

第十七章 2017-2022年中国保险行业市场发展前景及预测 678

第一节 “十三五”保险市场发展形势预测 678

一、“十三五”保险行业发展环境预测 678

二、“十三五”保险行业发展目标建议 678

三、“十三五”保险行业战略转型发展 680

第二节 2017-2022年中国保险市场发展前景分析 681

一、保险市场发展前景分析 681

二、互联网保险市场前景分析 682

三、再保险市场发展前景分析 682

四、保险中介市场发展前景分析 683

第三节 2017-2022年中国保险细分市场前景分析 684

一、财产保险市场发展前景分析 684

二、人寿保险市场发展前景分析 685

三、健康保险市场发展前景分析 685

四、养老保险市场发展前景分析 686

五、意外保险市场发展前景分析 687

六、汽车保险市场发展前景分析 687

第四节 2017-2022年中国保险市场规模预测分析 688

一、保险行业保费收入规模预测 688

二、财产保险保费收入规模预测 688

三、人寿保险保费收入规模预测 689

四、养老保险参保规模预测分析 690

五、健康保险保费收入规模预测 691

六、意外保险保费收入规模预测 691

第十八章 2017-2022年中国保险市场投资机会风险及策略 693

第一节 2017-2022年中国保险市场投资机会 693

一、保险市场投资机会分析 693

二、互联网保险市场投资机会 695

三、再保险市场投资机会分析 696

四、保险中介市场投资机会分析 697

五、财产保险市场投资机会分析 698

六、人寿保险市场投资机会分析 699

七、健康保险市场投资机会分析 699

八、养老保险市场投资机会分析 700

九、意外保险市场投资机会分析 700

十、汽车保险市场投资机会分析 701

第二节 2017-2022年中国保险市场投资风险 702

一、金融风险分析 702

二、宏观经济风险 703

三、市场竞争风险 704

四、其他风险分析 704

第三节 2017-2022年中国保险资金运作风险 704

一、战略风险 704

二、市场风险 705

三、信用风险 705

四、流动性风险 705

五、操作风险和道德风险 706

第四节 2017-2022年中国保险市场投资策略 706

一、保险业市场投资策略分析 706

二、再保险市场投资策略分析 706

三、保险中介市场投资策略分析 708

四、财产保险市场投资策略分析 708

五、人寿保险市场投资策略分析 709

六、健康保险市场投资策略分析 712

七、意外保险市场投资策略分析 714

第十九章中国保险行业市场营销策略分析 715(ZY CW)

第一节 保险行业市场营销分析 715

一、保险营销观念演进分析 715

二、保险营销发展现状分析 715

三、保险营销发展存在的问题 716

四、保险营销发展对策分析 717

第二节 保险市场购买渠道分析 718

一、保险代理人 718

二、保险公司代理渠道 718

三、电投网投渠道 719

四、银保渠道 719

第三节 保险电子营销发展分析 720

一、保险电子营销发展的必然性 720

二、保险电子营销的渠道分析 721

三、保险电子营销的优势分析 723

四、保险电子营销的发展对策 724

第四节 保险行业电话营销策略 725

一、保险电话营销发展分析 725

二、保险电话营销优势分析 725

三、保险电话营销存在的问题 726

四、保险电话营销发展对策 727

第五节 保险行业网络营销策略 729

一、网络保险营销发展分析 729

二、网络保险营销优势分析 730

三、保险网络营销尝试分析 730

四、网络保险营销策略分析 731

第六节 保险行业营销发展战略 733

一、全面营销 733

二、行业营销 734

三、服务营销 735

四、应变营销 736

第七节 保险企业营销策略创新 737

一、保险产品策略 737

二、保险价格策略 737

三、保险分销策略 737

四、保险促销策略 738

五、保险信用策略 738

图表目录:

图表 1 原保险与再保险关系图 37

图表 2 保险中介市场相关法律及行政法规 62

图表 3 保险中介市场相关保险年鉴规范性文件 63

图表 4 部分OECD国家寿险公司的税收待遇(一) 71

图表 5 部分OECD国家寿险客户的税收待遇(二) 74

图表 6 2010-2016年中国保险机构数量统计 101

图表 7 2010-2016年中国保险行业职工人数统计 101

图表 8 2011-2016年中国保险业保费收入统计 102

图表 9 2011-2016年中国保险业赔付支出统计 102

图表 10 2011-2016年中国保险业资产总额统计 102

图表 11 2010-2016年中国保险密度情况统计 103

图表 12 2010-2016年中国保险深度情况统计 103

图表 13 2011-2016年中国保险业资金投资规模统计情况 104

图表 14 2011-2016年中国保险业资金运用余额统计 119

图表 15 2010-2016年中国保险业投资收益率变化趋势图 119

图表 16 互联网保险具体内容 132

图表 17 互联网保险官方网站模式运作流程 139

图表 18 2010-2016年中国互联网保险渗透率统计 152

图表 19 2011-2016年中国互联网保险保费收入规模变化趋势图 153

图表 20 2011-2016年中国互联网保险投保客户数量统计 153

图表 21 中国互联网保险六大趋势 155

图表 22 保险公司分出业务中分出保费情况统计 167

图表 23 保险公司分出业务中摊回分保费用情况统计 171

图表 24 保险公司分出业务中摊回分保赔付情况统计 175

图表 25 保险公司合同分保中分出保费情况统计 179

图表 26 保险公司合同分保中摊回分保费用情况统计 183

图表 27 保险公司合同分保中摊回分保赔付情况统计 187

图表 28 保险公司临时分保中分出保费情况统计 191

图表 29 保险公司临时分保中摊回分保费用情况统计 195

图表 30 保险公司临时分保中摊回分保赔付情况统计 198

图表 31 保险公司分入业务中分保费用收入情况统计 201

图表 32 保险公司分入业务中分保费用支出情况统计 203

相关报告

- 2016-2022年中国保险市场深度调研及投资前景展望报告报告2016-07-15

- 2016-2022年中国保险移动应用(APP) 行业深度调研与投资前景预测报告2016-07-28

- 十三五期间中国保险市场调查与投资风险报告2016-08-09

- 2016-2022年中国保险市场深度调查与市场全景评估报告2016-08-09

- 2016-2022年中国保险行业全景调研及市场全景评估报告2016-08-09

- 2016-2022年中国保险市场研究与未来发展趋势报告2016-09-02

- 2016-2022年中国保险市场深度分析与前景展望研究报告2016-11-11

- 2017-2022年中国保险市场深度评估与投资前景研究报告2017-09-27

- 2017-2023年中国保险行业市场监测与发展趋势研究报告2017-11-23

- 2018-2024年中国保险产业深度调研与投资前景评估报告2018-02-07

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2018-2024年中国保险O2O行业市场分析与投资前景研究报告

- 2018-2024年中国体育保险产业深度调研与投资战略咨询报告

- 2018-2024年中国养老保险行业分析与投资前景评估报告

- 2018-2024年中国财产保险产业深度调研与投资方向研究报告

- 2018-2024年中国商业医疗保险行业分析与投资前景预测报告

- 2018-2024年中国互联网保险产业深度调研与竞争战略研究报告

- 2018-2024年中国再保险产业深度调研与投资规模分析报告

- 2018-2024年中国健康保险市场深度评估与未来发展趋势报告

- 2018-2024年中国保理行业市场监测与发展战略研究报告

- 2018-2024年中国分红寿险行业分析与投资趋势预测报告

- 2018-2024年中国商业养老保险行业市场分析与投资方向研究报告

- 2018-2024年中国保险中介行业分析与发展前景评估报告

热点报告

- 2011-2015年中国汽车保险市场深度评估与发展趋势研究报告

- 2012-2016年中国车险市场深度调查与未来发展趋势报告

- 2012-2016年中国农村社会养老保险市场分析与发展趋势报告

- 2012-2016年中国证券市场评估及发展前景预测报告

- 2012-2016年中国保险柜市场供需预测及未来发展趋势报告

- 2012-2016年中国保险市场全景调查与未来发展趋势报告

- 中国再保险市场运营态势与发展前景研究报告(2011-2015年)

- 2011-2015年中国保险业信息化市场评估与发展趋势研究报告

- 2013-2017年中国意外险市场分析预测与发展前景报告

- 专家版-中国商业健康保险产业调查与发展趋势报告2014-2019年

- 2011-2015年中国保险中介行业深度调研与投资战略咨询报告

- 中国商业医疗保险市场运营态势与发展前景预测报告(2011-2015年)