2017-2022年中国保险公司市场现状研究及未来前景趋势预测报告

- 报告名称:2017-2022年中国保险公司市场现状研究及未来前景趋势预测报告

- 出版日期:2017-8

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

保险公司(insurance company),是采用公司组织形式的保险人,经营保险业务。 保险关系中的保险人,享有收取保险费、建立保险费基金的权利。同时,当保险事故发生时,有义务赔偿被保险人的经济损失。

保险公司销售保险合约、提供风险保障的公司。保险公司是指经营保险业的经济组织。保险公司,是指经中国保险监督管理机构批准设立,并依法登记注册的商业保险公司,包括直接保险公司和再保险公司。

保险公司主要类型

|

股份保险公司

|

股份保险公司类似于其他产业的股份公司,由发起人根据《公司法》设立,由此具体规定了公司发起人的人数、公司债务的限额、发行股票的种类、税收、营业范围、公司的权力、申请程序、公司执照等。西方发达国家的公司组织由三个权力集团组成,即股东、董事会、高级经理人员。

|

|

相互保险公司

|

相互保险公司也是一种公司组织形式,但是一种非营利公司,没有股东,公司为保单持有人(投保人)拥有。因此投保人具有双重身份,既是公司所有人,又是公司的客户。股份保险公司的股东并不一定是公司的顾客,相互公司的投保人作为所有人可以参加选举董事会,由董事会任命公司的高级管理人员专事公司的业务经营与管理。投保人能以取得"红利"的形式分享经营成果。

|

|

专属保险公司

|

由工商企业自己设立,旨在为该企业、附属企业以及其他相关企业的风险保险或再保险的保险公司。

|

188bet金宝搏网站 发布的《2017-2022年中国保险公司市场现状研究及未来前景趋势预测报告》共十八章。首先介绍了保险公司行业市场发展环境、保险公司整体运行态势等,接着分析了保险公司行业市场运行的现状,然后介绍了保险公司市场竞争格局。随后,报告对保险公司做了重点企业经营状况分析,最后分析了保险公司行业发展趋势与投资预测。您若想对保险公司产业有个系统的了解或者想投资保险公司行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一部分产业环境篇

1.1 保险公司行业定义及分类

1.1.1 行业定义

1.1.2 主要产品/服务分类

1.1.3 行业特性及在国民经济中的地位

1.2 保险公司行业统计标准

1.2.1 统计部门和统计口径

1.2.2 主要统计方法介绍

1.2.3 行业涵盖数据种类介绍

1.3 最近3-5年中国保险公司行业经济指标分析

1.3.1 赢利性

1.3.2 成长速度

1.3.3 附加值的提升空间

1.3.4 进入壁垒/退出机制

1.3.5 风险性

1.3.6 行业周期

1.3.7 竞争激烈程度指标

1.3.8 行业及其主要子行业成熟度分析

1.4 保险公司行业产业链分析

1.4.1 产业链结构分析

1.4.2 主要环节的增值空间

1.4.3 与上下游行业之间的关联性

1.4.4 行业产业链上游相关行业分析

1.4.5 行业下游产业链相关行业分析

1.4.6 上下游行业影响及风险提示

第二章保险公司行业市场环境及影响分析(PEST)

2.1 保险公司行业政治法律环境(P)

2.1.1 行业管理体制分析

2.1.2 行业主要法律法规

2.1.3 行业相关发展规划

2.1.4 政策环境对行业的影响

2.2 行业经济环境分析(E)

2.2.1 宏观经济形势分析

2.2.2 宏观经济环境对行业的影响分析

2.3 行业社会环境分析(S)

2.3.1 保险公司产业社会环境

2.3.2 社会环境对行业的影响

2.3.3 保险公司产业发展对社会发展的影响

2.4 行业技术环境分析(T)

2.4.1 保险公司技术分析

(1)技术水平总体发展情况

(2)我国保险公司行业新技术研究

2.4.2 保险公司技术发展水平

(1)我国保险公司行业技术水平所处阶段

(2)与国外保险公司行业的技术差距

2.4.3 2015年保险公司技术发展分析

2.4.4 行业主要技术发展趋势

2.4.5 技术环境对行业的影响

第三章国际保险公司行业发展分析及经验借鉴

3.1 全球保险公司市场总体情况分析

3.1.1 全球保险公司行业发展特点

3.1.2 全球保险公司市场结构分析

3.1.3 全球保险公司行业发展分析

3.1.4 全球保险公司行业竞争格局

3.1.5 全球保险公司市场区域分布

3.1.6 国际重点保险公司企业运营分析

3.2 全球主要国家(地区)市场分析

3.2.1 欧洲

(1)欧洲保险公司行业发展概况

(2)欧洲保险公司市场结构及产销情况

(3)2017-2022年欧洲保险公司行业发展前景预测

3.2.2 北美

(1)北美保险公司行业发展概况

(2)北美保险公司市场结构及产销情况

(3)2017-2022年北美保险公司行业发展前景预测

3.2.3 日本

(1)日本保险公司行业发展概况

(2)日本保险公司市场结构及产销情况

(3)2017-2022年日本保险公司行业发展前景预测

3.2.4 韩国

(1)韩国保险公司行业发展概况

(2)韩国保险公司市场结构及产销情况

(3)2017-2022年韩国保险公司行业发展前景预测

3.2.5 其他国家地区

第四章中国保险公司行业的国际比较分析

4.1 中国保险公司行业的国际比较分析

4.1.1 中国保险公司行业竞争力指标分析

4.1.2 中国保险公司行业经济指标国际比较分析

4.1.3 保险公司行业国际竞争力比较

(1)生产要素

(2)需求条件

(3)支援与相关产业

(4)企业战略、结构与竞争状态

(5)政府的作用

4.2 全球保险公司行业市场需求分析

4.2.1 市场规模现状

4.2.2 需求结构分析

4.2.3 重点需求客户

4.2.4 市场前景展望

4.3 全球保险公司行业市场供给分析

4.3.1 生产规模现状

4.3.2 产能规模分布

4.3.3 市场价格走势

4.3.4 重点厂商分布

第二部分深度分析篇

第五章我国保险公司行业运行现状分析

5.1 我国保险公司行业发展状况分析

5.1.1 我国保险公司行业发展阶段

5.1.2 我国保险公司行业发展总体概况

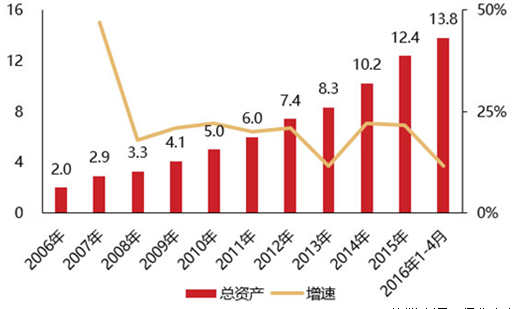

作为资本市场的重要组成部分,近十年,得益于中国宏观经济的快速发展以及保险业制度的一系列创新,中国保险业获得快速地发展。根据保监会披露的《2016年1-4月保险统计数据报告》,截至2016年4月末,保险公司总资产13.80万亿元,较年初增11.65%。其中,产险公司总资产2.09万亿元,寿险公司总资产11.39万亿元,再保险公司总资产0.32万亿元,资产管理公司总资产0.04万亿元。

中国保险行业总资产规模发展概况

资料来源:保监会官网

5.1.3 我国保险公司行业发展特点分析

5.1.4 我国保险公司行业商业模式分析

5.2 保险公司行业发展现状

5.2.1 我国保险公司行业市场规模

5.2.2 我国保险公司行业发展分析

5.2.3 中国保险公司企业发展分析

5.3 保险公司市场情况分析

5.3.1 中国保险公司市场总体概况

5.3.2 中国保险公司产品/服务分析

5.4 我国保险公司市场价格走势分析

5.4.1 保险公司市场定价机制组成

5.4.2 保险公司市场价格影响因素

5.4.3 保险公司产品价格走势分析

5.4.4 2017-2022年保险公司价格走势预测

第六章我国保险公司行业整体运行指标分析

6.1 中国保险公司行业总体规模分析

6.1.1 企业数量结构分析

6.1.2 人员规模状况分析

6.1.3 行业资产规模分析

6.1.4 行业市场规模分析

6.2 中国保险公司行业产销情况分析

6.2.1 我国保险公司行业产值

6.2.2 我国保险公司行业收入

6.2.3 我国保险公司行业产销率

6.3 中国保险公司行业财务指标总体分析

6.3.1 行业盈利能力分析

6.3.2 行业偿债能力分析

6.3.3 行业营运能力分析

6.3.4 行业发展能力分析

第七章 2017-2022年我国保险公司市场供需形势分析

7.1 我国保险公司市场供需分析

7.1.1 我国保险公司行业供给情况

(1)我国保险公司行业供给分析

(2)保险公司重点企业供给及占有份额

7.1.2 我国保险公司行业需求情况

(1)保险公司行业需求市场

(2)保险公司行业客户结构

(3)保险公司行业需求的地区差异

7.1.3 我国保险公司行业供需平衡分析

7.2 保险公司行业进出口结构及面临的机遇与挑战

7.2.1 保险公司行业进出口市场分析

(1)保险公司行业进出口综述

(2)保险公司行业出口市场分析

(3)保险公司行业进口市场分析

7.2.2 2017-2022年中国保险公司出口面临的挑战及对策

(1)中国保险公司出口面临的挑战

(2)中国保险公司行业未来出口展望

(3)保险公司行业进出口前景及建议

7.3 2017-2022年保险公司市场应用及需求预测

7.3.1 保险公司应用市场总体需求分析

(1)保险公司应用市场需求特征

(2)保险公司应用市场需求总规模

7.3.2 2017-2022年保险公司行业领域需求量预测

(1)2017-2022年保险公司行业领域需求产品功能预测

(3)2017-2022年保险公司行业领域需求市场格局预测

7.3.3 2017-2022年重点行业保险公司产品需求分析预测

第三部分全景调研篇

第八章保险公司行业产业结构分析

8.1 保险公司产业结构分析

8.1.1 市场细分充分程度分析

8.1.2 各细分市场领先企业排名

8.1.3 各细分市场占总市场的结构比例

8.1.4 领先企业的结构分析

8.2 产业价值链条的结构分析及整体竞争优势分析

8.2.1 产业价值链条的构成

8.2.2 产业链条的竞争优势与劣势分析

8.3 产业结构发展预测

8.3.1 产业结构调整指导政策分析

8.3.2 产业结构调整中消费者需求的引导因素

8.3.3 中国保险公司行业参与国际竞争的战略市场定位

8.3.4 产业结构调整方向分析

第九章我国保险公司行业营销趋势及策略分析

9.1 保险公司行业销售渠道分析

9.1.1 营销分析与营销模式推荐

(1)渠道构成

(2)销售贡献比率

(3)覆盖率

(4)销售渠道效果

(5)价值流程结构

(6)渠道建设方向

9.1.2 保险公司营销环境分析与评价

(1)国际环境下的保险公司

(2)企事业需求下的保险公司

(3)评价

9.1.3 销售渠道存在的主要问题

9.1.4 营销渠道发展趋势与策略

9.2 保险公司行业营销策略分析

9.2.1 中国保险公司营销概况

9.2.2 保险公司营销策略探讨

(1)中国保险公司产品/服务营销策略浅析

(2)保险公司新产品/服务的市场推广策略

9.3 保险公司营销的发展趋势

9.3.1 未来保险公司市场营销的出路

9.3.2 中国保险公司营销的趋势预测

第四部分竞争格局分析

第十章保险公司行业区域市场分析

10.1 行业总体区域结构特征及变化

10.1.1 行业区域结构总体特征

10.1.2 行业区域集中度分析

10.1.3 行业区域分布特点分析

10.1.4 行业规模指标区域分布分析

10.1.5 行业效益指标区域分布分析

10.1.6 行业企业数的区域分布分析

10.2 保险公司区域市场分析

10.2.1 东北地区保险公司市场分析

10.2.2 华北地区保险公司市场分析

10.2.3 华东地区保险公司市场分析

10.2.4 华南地区保险公司市场分析

10.2.5 华中地区保险公司市场分析

10.2.6 西南地区保险公司市场分析

10.2.7 西北地区保险公司市场分析

第十一章 2017-2022年保险公司行业竞争形势及策略

11.1 行业总体市场竞争状况分析

11.1.1 保险公司行业竞争结构分析

(1)现有企业间竞争

(2)潜在进入者分析

(3)替代品威胁分析

(4)供应商议价能力

(5)客户议价能力

(6)竞争结构特点总结

11.1.2 保险公司行业企业间竞争格局分析

11.1.3 保险公司行业集中度分析

11.1.4 保险公司行业SWOT分析

(1)保险公司行业优势分析

(2)保险公司行业劣势分析

(3)保险公司行业机会分析

(4)保险公司行业威胁分析

11.2 中国保险公司行业竞争格局综述

11.2.1 保险公司行业竞争概况

(1)中国保险公司行业品牌竞争格局

(2)保险公司业未来竞争格局和特点

(3)保险公司市场进入及竞争对手分析

11.2.2 中国保险公司行业竞争力分析

(1)我国保险公司行业竞争力剖析

(2)我国保险公司企业市场竞争的优势

(3)民企、国企、外企比较分析

(4)保险公司企业竞争能力提升途径

11.2.3 中国保险公司产品竞争力优势分析

(1)整体产品竞争力评价

(2)产品竞争力评价结果分析

(3)竞争优势评价及构建建议

11.2.4 保险公司行业主要企业竞争力分析

11.3 保险公司行业竞争格局分析

11.3.1 国内外保险公司竞争分析

11.3.2 我国保险公司市场竞争分析

11.3.3 我国保险公司市场集中度分析

11.3.4 国内主要保险公司企业动向

11.3.5 国内保险公司企业拟在建项目分析

11.4 保险公司行业并购重组分析

11.4.1 跨国公司在华投资兼并与重组分析

11.4.2 本土企业投资兼并与重组分析

11.4.3 行业投资兼并与重组趋势分析

11.5 保险公司市场竞争策略分析

11.5.1 产品策略

11.5.2 技术策略

11.5.3 服务策略

11.5.4 品牌策略

第十二章 2017-2022年保险公司行业领先企业经营形势分析

12.1 中国保险公司企业总体发展状况分析

12.1.1 保险公司企业主要类型

12.1.2 保险公司企业资本运作分析

12.1.3 保险公司企业创新及品牌建设

12.1.4 保险公司企业国际竞争力分析

12.1.5 2015年保险公司行业企业排名分析

12.2 中国领先保险公司企业经营形势分析

12.2.1 A公司经营分析

(1)企业发展概况分析

(2)企业产品结构分析

(3)企业技术水平分析

(4)企业经营模式分析

(5)企业产销能力分析

(6)企业经济指标分析

(7)企业主要客户分析

(8)企业竞争优劣势分析

(9)企业最新发展动向

12.2.2 B公司经营分析

(1)企业发展概况分析

(2)企业产品结构分析

(3)企业技术水平分析

(4)企业经营模式分析

(5)企业产销能力分析

(6)企业经济指标分析

(7)企业主要客户分析

(8)企业竞争优劣势分析

(9)企业最新发展动向

12.2.3 C公司经营分析

(1)企业发展概况分析

(2)企业产品结构分析

(3)企业技术水平分析

(4)企业经营模式分析

(5)企业产销能力分析

(6)企业经济指标分析

(7)企业主要客户分析

(8)企业竞争优劣势分析

(9)企业最新发展动向

12.2.4 D公司经营分析

(1)企业发展概况分析

(2)企业产品结构分析

(3)企业技术水平分析

(4)企业经营模式分析

(5)企业产销能力分析

(6)企业经济指标分析

(7)企业主要客户分析

(8)企业竞争优劣势分析

(9)企业最新发展动向

第五部分前景展望篇

第十三章 2017-2022年保险公司行业前景及趋势预测

13.1 保险公司行业五年规划现状及未来预测

13.1.1 “十二五”期间保险公司行业运行情况

13.1.2 “十二五”规划对行业发展的影响

13.1.3 保险公司行业“十三五”发展方向预测

(1)保险公司行业“十三五”规划制定进展

(2)保险公司行业“十三五”规划重点指导

(3)保险公司行业在“十三五”规划中重点部署

(4)“十三五”时期保险公司行业发展方向及热点

13.2 2017-2022年保险公司市场发展前景

13.2.1 2017-2022年保险公司市场发展潜力

13.2.2 2017-2022年保险公司市场发展前景展望

13.2.3 2017-2022年保险公司细分行业发展前景分析

13.3 2017-2022年保险公司市场发展趋势预测

13.3.1 2017-2022年保险公司行业发展趋势

13.3.2 2017-2022年保险公司市场规模预测

(1)保险公司行业市场容量预测

(2)保险公司行业销售收入预测

13.3.3 2017-2022年保险公司行业应用趋势预测

13.3.4 2017-2022年细分市场发展趋势预测

13.4 2017-2022年中国保险公司行业供需预测

13.4.1 2017-2022年中国保险公司行业供给预测

13.4.2 2017-2022年中国保险公司行业需求预测

13.4.3 2017-2022年中国保险公司行业供需平衡预测

13.5 影响企业生产与经营的关键趋势

13.5.1 市场整合成长趋势

13.5.2 需求变化趋势及新的商业机遇预测

13.5.3 企业区域市场拓展的趋势

13.5.4 科研开发趋势及替代技术进展

13.5.5 影响企业销售与服务方式的关键趋势

第十四章 2017-2022年保险公司行业投资价值评估分析

14.1 保险公司行业投资特性分析

14.1.1 保险公司行业进入壁垒分析

14.1.2 保险公司行业盈利因素分析

14.1.3 保险公司行业盈利模式分析

14.2 2017-2022年保险公司行业发展的影响因素

14.2.1 有利因素

14.2.2 不利因素

14.3 2017-2022年保险公司行业投资价值评估分析

14.3.1 行业投资效益分析

14.3.2 产业发展的空白点分析

14.3.3 投资回报率比较高的投资方向

14.3.4 新进入者应注意的障碍因素

第十五章 2017-2022年保险公司行业投资机会与风险防范

15.1 保险公司行业投融资情况

15.1.1 行业资金渠道分析

15.1.2 固定资产投资分析

15.1.3 兼并重组情况分析

15.1.4 保险公司行业投资现状分析

(1)保险公司产业投资经历的阶段

(2)2015年保险公司行业投资状况回顾

(3)中国保险公司行业风险投资状况

(4)我国保险公司行业的投资态势

15.2 2017-2022年保险公司行业投资机会

15.2.1 产业链投资机会

15.2.2 细分市场投资机会

15.2.3 重点区域投资机会

15.2.4 保险公司行业投资机遇

15.3 2017-2022年保险公司行业投资风险及防范

15.3.1 政策风险及防范

15.3.2 技术风险及防范

15.3.3 供求风险及防范

15.3.4 宏观经济波动风险及防范

15.3.5 关联产业风险及防范

15.3.6 产品结构风险及防范

15.3.7 其他风险及防范

15.4 中国保险公司行业投资建议

15.4.1 保险公司行业未来发展方向

15.4.2 保险公司行业主要投资建议

15.4.3 中国保险公司企业融资分析

第六部分战略研究篇

第十六章 2017-2022年保险公司行业面临的困境及对策

16.1 保险公司行业面临的困境

16.2 保险公司企业面临的困境及对策

16.2.1 重点保险公司企业面临的困境及对策

16.2.2 中小保险公司企业发展困境及对策

16.3 中国保险公司行业存在的问题及对策

16.3.1 中国保险公司行业存在的问题

16.3.2 保险公司行业发展的建议对策

16.3.3 市场的重点客户战略实施

(1)实施重点客户战略的必要性

(2)合理确立重点客户

(3)重点客户战略管理

(4)重点客户管理功能

16.4 中国保险公司市场发展面临的挑战与对策

16.4.1 中国保险公司市场发展面临的挑战

16.4.1 中国保险公司市场发展对策

第十七章保险公司行业发展战略研究

17.1 保险公司行业发展战略研究

17.1.1 战略综合规划

17.1.2 技术开发战略

17.1.3 业务组合战略

17.1.4 区域战略规划

17.1.5 产业战略规划

17.1.6 营销品牌战略

17.1.7 竞争战略规划

17.2 对我国保险公司品牌的战略思考

17.2.1 保险公司品牌的重要性

17.2.2 保险公司实施品牌战略的意义

17.2.3 保险公司企业品牌的现状分析

17.2.4 我国保险公司企业的品牌战略

17.2.5 保险公司品牌战略管理的策略

17.3 保险公司经营策略分析

17.3.1 保险公司市场细分策略

17.3.2 保险公司市场创新策略

17.3.3 品牌定位与品类规划

17.3.4 保险公司新产品差异化战略

17.4 保险公司行业投资战略研究

17.4.1 保险公司行业投资战略

17.4.2 2017-2022年保险公司行业投资战略

17.4.3 2017-2022年细分行业投资战略

第十八章研究结论及发展建议(ZYPX)

18.1 保险公司行业研究结论及建议

18.2 保险公司子行业研究结论及建议

18.3 保险公司行业发展建议

18.3.1 行业发展策略建议

18.3.2 行业投资方向建议

18.3.3 行业投资方式建议

图表目录:

图表1:保险公司行业生命周期

图表2:保险公司行业产业链结构

图表3:2013-2015年全球保险公司行业市场规模

图表4:2013-2015年中国保险公司行业市场规模

图表5:2013-2015年保险公司行业重要数据比较

图表6:2013-2015年中国保险公司市场占全球份额比较

图表7:2013-2015年保险公司行业工业总产值

图表8:2013-2015年保险公司行业销售收入

图表9:2013-2015年保险公司行业利润总额

图表10:2013-2015年保险公司行业资产总计

图表11:2013-2015年保险公司行业负债总计

图表12:2013-2015年保险公司行业竞争力分析

图表13:2013-2015年保险公司市场价格走势

图表14:2013-2015年保险公司行业主营业务收入

图表15:2013-2015年保险公司行业主营业务成本

图表16:2013-2015年保险公司行业销售费用分析

图表17:2013-2015年保险公司行业管理费用分析

图表18:2013-2015年保险公司行业财务费用分析

图表19:2013-2015年保险公司行业销售毛利率分析

图表20:2013-2015年保险公司行业销售利润率分析

图表21:2013-2015年保险公司行业成本费用利润率分析

图表22:2013-2015年保险公司行业总资产利润率分析

……

相关报告

- 2016-2022年中国保险公司市场调查与发展前景预测报告2016-08-02

- 2016-2022年中国保险公司产业转移机会与策略建议分析报告2016-09-02

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2018-2024年中国保险O2O行业市场分析与投资前景研究报告

- 2018-2024年中国体育保险产业深度调研与投资战略咨询报告

- 2018-2024年中国养老保险行业分析与投资前景评估报告

- 2018-2024年中国财产保险产业深度调研与投资方向研究报告

- 2018-2024年中国商业医疗保险行业分析与投资前景预测报告

- 2018-2024年中国互联网保险产业深度调研与竞争战略研究报告

- 2018-2024年中国再保险产业深度调研与投资规模分析报告

- 2018-2024年中国健康保险市场深度评估与未来发展趋势报告

- 2018-2024年中国保理行业市场监测与发展战略研究报告

- 2018-2024年中国分红寿险行业分析与投资趋势预测报告

- 2018-2024年中国商业养老保险行业市场分析与投资方向研究报告

- 2018-2024年中国保险中介行业分析与发展前景评估报告

热点报告

- 2011-2015年中国汽车保险市场深度评估与发展趋势研究报告

- 2012-2016年中国车险市场深度调查与未来发展趋势报告

- 2012-2016年中国农村社会养老保险市场分析与发展趋势报告

- 2012-2016年中国证券市场评估及发展前景预测报告

- 2012-2016年中国保险柜市场供需预测及未来发展趋势报告

- 2012-2016年中国保险市场全景调查与未来发展趋势报告

- 中国再保险市场运营态势与发展前景研究报告(2011-2015年)

- 2011-2015年中国保险业信息化市场评估与发展趋势研究报告

- 2013-2017年中国意外险市场分析预测与发展前景报告

- 专家版-中国商业健康保险产业调查与发展趋势报告2014-2019年

- 2011-2015年中国保险中介行业深度调研与投资战略咨询报告

- 中国商业医疗保险市场运营态势与发展前景预测报告(2011-2015年)