2017-2022年中国互联网金融产业深度调研与未来发展策略咨询报告

- 报告名称:2017-2022年中国互联网金融产业深度调研与未来发展策略咨询报告

- 出版日期:2017-9

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

网络信贷是指借款人和投资人通过网络信贷平台进行交易。网络信贷作为重要的融资渠道可以有效解决长尾客户融资难问题。传统融资渠道缺乏、融资效率低下、融资成本高,使得大部分个人用户和中小企业融资需求难以满足。网络借贷通过互联网渠道提升了信息透明度,提高了资金流动效率,作为重要的融资渠道解决长尾客户融资难问题。

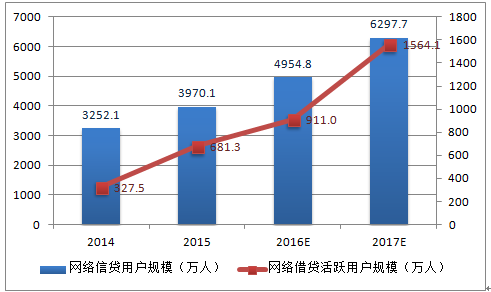

市场教育的逐步深化,行业活跃用户占比提升潜力大。网络信贷自从2007年引入中国以来,历经了野蛮式增长到政策监管调整阶段,已经具备10年的市场教育积累。2015年我国网络借贷用户规模达3970.1万人,其中活跃用户人数仅有681.3万,占比17.2%。未来随着行业整治深入,行业规范化发展,市场教育的逐步深化,大众认知度和认可度的提高,活跃用户占比提升空间巨大,预计到2018年有望达到31.5%。据预测,2016年互联网信贷余额将达到11600.7亿元,同比增长74.9%,未来将会保持50%左右增速。

2013-2017年中国网络信贷余额预测

资料来源:公开资料

2014-2017年中国网络借贷用户和活跃用户规模(单位:万人)

资料来源:公开资料

188bet金宝搏网站 发布的《2017-2022年中国互联网金融产业深度调研与未来发展策略咨询报告》共十五章。首先介绍了互联网金融产业相关概念及发展环境,接着分析了中国互联网金融行业规模及消费需求,然后对中国互联网金融行业市场运行态势进行了重点分析,最后分析中国互联网金融行业面临的机遇及发展前景。您若想对中国互联网金融行业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具

了

。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一篇发展概况篇 19

第一章中国

互联网金融行业发展概况 19

第一节 互联网金融相关概述 19

一、报告对互联网金融的定义 19

二、互联网金融两大产业板块 19

三、互联网金融三大核心要素 19

第二节 互联网金融行业监管环境分析 20

一、互联网金融行业监管形态 20

二、互联网金融行业监管政策 21

(一)《金融业发展和改革“十三五”规划》 21

(二)《金融支持经济结构调整和转型升级的指导意见》 22

(三)《中国人民银行关于进一步推进利率市场化改革的通知》 22

(四)《非金融机构支付服务管理办法》 23

(五)《互联网行业“十三五”发展规划》 27

三、互联网金融监管体系对策建议 29

第三节 互联网金融行业经济环境分析 30

一、互联网行业周期分析 30

二、金融子行业周期分析 31

第四节 互联网金融行业其他环境分析 31

一、消费者行为对行业的影响 31

二、信息通讯技术发展对行业的影响 32

三、社会信用环境变化对行业的影响 32

第二章中国互联网金融行业支撑体系 34

第一节 互联网金融行业核心系统综述 34

一、互联网金融行业支付系统分析 34

(一)互联网金融支付技术基础分析 34

(二)互联网金融支付系统根本特征 34

二、互联网金融行业信息处理系统 35

(一)互联网金融行业信息处理模式 35

(二)互联网金融信息处理主要特点 35

三、互联网金融行业资源配置系统 36

(一)互联网金融行业资源配置观点 36

(二)互联网金融行业资源配置案例 36

第二节 互联网金融行业数据体系分析 37

一、云计算服务应用状况分析 37

二、大数据服务应用状况分析 38

(一)大数据服务发展情况介绍 38

(二)金融行业大数据应用需求分析 39

(三)金融行业大数据应用投资结构 41

三、搜索引擎对互联网金融的影响 41

(一)搜索引擎市场规模分析 41

(二)搜索引擎市场格局分析 42

第三节 互联网金融行业平台体系分析 43

一、电子商务平台发展格局分析 43

(一)电子商务相关政策总述 43

(二)电子商务市场交易规模情况 44

2015年中国电子商务市场交易规模16.4万亿元,增长22.7%。其中网络购物增长36.2%,成为推动电子商务市场发展的重要力量。另外,在线旅游39.9%、本地生活服务O2O38.3%的增长共同拉动电商增长。

2011-2018年中国电子商务市场交易规模

(三)电子商务市场行业结构分析 44

(四)电子商务市场未来发展分析 45

(五)电子商务支付类型情况分析 46

二、社交网络平台发展格局分析 47

(一)社交网络流量统计排名分析 47

(二)社交网络市场竞争格局分析 48

(三)社交网络平台发展趋势分析 49

三、信息服务平台发展格局分析 51

(一)门户网站综合统计排名 51

(二)门户网站争渡互联网金融大潮 51

(三)门户网站发展策略分析 52

第四节 移动互联网支撑体系分析 53

一、移动互联网硬件配置情况 53

二、移动互联网发展情况 54

三、移动支付方式发展分析 55

四、移动支付APP覆盖人数分析 55

五、移动互联网发展趋势分析 56

第五节 互联网金融行业金融体系分析 59

一、金融机构经营效益对比分析 59

二、互联网金融机构风险管理要点 59

第三章全球互联网金融发展状况分析 61

第一节 全球互联网金融风险投资概况 61

一、互联网金融投资与并购情况 61

二、互联网金融风险投资领域分布 62

三、互联网金融风险投资区域分布 63

第二节 互联网金融细分领域分析 64

一、支付/汇兑 64

二、融资服务 65

三、投资服务 66

四、理财服务 67

五、行业方案 68

六、保险服务 69

七、交易平台 70

八、虚拟货币 70

第三节 互联网金融风险投资案例 71

一、依托大数据的贷款服务商On Deck 71

二、在线融资服务商Freedom Financial Network 71

三、在线P2P借贷平台Lending Club 72

四、高等教育人群P2P借贷平台CommonBond 72

五、电子商务与移动支付方案提供商Powa Technologies 73

六、数据驱动型贷款机构Kabbage 73

七、服务于城市贫困群体的金融服务商Janalakshmi MFI 73

第四章中国互联网金融发展状况分析 75

第一节 中国互联网金融投融资市场整体统计分布 75

第二节 中国互联网金融投融资市场细分情况 75

一、中国互联网金融投融资市场融资币种分布 75

二、中国互联网金融投融资市场融资时间分布 76

三、中国互联网金融投融资市场投资方分布 76

四、中国互联网金融投融资市场企业类型分布 77

五、中国互联网金融投融资市场融资额度分布 78

六、中国互联网金融投融资市场融资轮次分布 79

七、中国互联网金融投融资市场项目地域分布 81

第三节 中国互联网金融投融资市场发展趋势 81

一、跨入资本时代 81

二、股权众筹受青睐 82

三、行业躁动明显 82

第四节 年中国互联网金融投融资市场最新发展动态 82

一、99分期:获数千万元A轮融资 82

二、掌众金融:获神州付千万美金投资 83

三、分期乐:获京东战略投资 83

四、易捷金融:红杉中国基金数千万元注资 84

五、天使客:获近千万元融资 84

六、农金圈:获千万元增资 84

七、米牛网:获华映资本A轮融资 84

八、拍拍贷:获4000万美元C轮融资 85

九、友贷网:被银富集团收购 85

第五节 互联网与金融融合路径及模式 85

一、互联网与金融战略投资路径 86

二、互联网与金融合资融合路径 87

三、互联网与金融业务合作路径 87

四、互联网与金融独立开发路径 88

五、互联网金融市场融合模式分析 88

(一)互联网与银行融合模式分析 88

(二)互联网与保险融合模式分析 92

(三)互联网与券商融合模式分析 93

(四)互联网与基金融合模式分析 97

第六节 互联网金融理财分析 98

第二篇互联网金融化篇 102

第五章中国互联网金融模式分析——第三方支付 102

第一节 中国第三方支付产业市场格局分析 102

一、第三方支付产业链简介 102

(一)第三方支付的产业链模型 102

(二)第三方支付的产品链 104

(三)第三方支付的价值链 104

(四)第三方支付的知识链 105

二、第三方支付产业牌照发放情况 106

三、第三方支付产业竞争格局分析 107

(一)第三方支付产业运营主体分类 107

(二)发放牌照企业竞争格局分析 110

四、第三方支付产业商业模式分析 110

(一)第三方支付主流商业模式 110

(二)第三方支付细分商业模式 111

(三)重点企业商业模式解析 114

(四)第三方支付发展瓶颈分析 118

(五)第三方支付企业营销管理建议 119

(六)第三方支付商业模式发展建议 121

(七)第三方支付产业创新模式探析 121

第二节 中国第三方支付细分业务发展潜力分析 123

一、互联网支付行业 123

(一)互联网支付行业规模分析 123

(二)互联网支付行业SWOT分析 123

(三)互联网支付行业模式分析 126

(四)互联网支付行业收益来源分析 129

(五)互联网支付交易规模结构分析 129

(六)互联网支付行业竞争格局分析 130

二、移动支付行业 131

(一)移动支付行业规模分析 131

(二)移动支付行业SWOT分析 132

(三)移动支付行业商业模式分析 134

(四)移动支付行业推广因素分析 136

(五)移动支付营销策略分析 138

(六)移动支付系统技术分析 140

(七)移动支付行业应用场景分析 142

(八)移动支付行业竞争格局分析 143

(九)移动支付交易规模结构分析 144

三、固话支付行业 144

四、数字电视支付行业 145

第三节 中国第三方支付产业应用领域分析 145

一、网上零售支付领域 145

(一)网上零售交易规模 145

(二)网上购物市场交易结构 146

(三)网购用户支付方式偏好 147

(四)网络购物行业竞争分析 148

(五)网络购物未来发展趋势 149

(六)网络购物支付前景分析 150

二、航空客票支付领域 150

(一)航空客票网上支付现状 150

(二)在线旅游市场竞争分析 151

(三)航空客票支付企业竞争分析 152

(四)航空客票支付前景分析 153

三、网络游戏支付领域 153

(一)网络游戏网上交易规模 153

(二)网络游戏网上支付现状 153

(三)网络游戏市场规模结构 154

(四)网络游戏企业竞争分析 155

(五)网络游戏支付前景分析 155

四、电信缴费支付领域 156

(一)电信缴费网上支付现状 156

(二)电信缴费支付企业竞争分析 156

(三)电信缴费网络支付前景分析 157

五、公共事业缴费领域 157

(一)公共事业缴费网上支付现状 157

(二)公共事业缴费方式比较分析 158

(三)公共事业缴费支付企业竞争分析 158

(四)公共事业缴费网络支付前景分析 160

六、网络保险支付领域 160

(一)网络保险相关概述 160

(二)网络保险网上支付现状 161

(三)网络保险企业竞争分析 162

(四)我国网络保险发展的建议 162

七、其他应用支付领域 163

(一)B2B支付领域分析 163

(二)信用卡还款支付分析 164

(三)教育市场领域分析 165

(四)基金市场领域分析 165

第四节 中国第三方支付产业重点区域发展分析 166

一、北京市第三方支付产业发展分析 166

(一)北京市第三方支付产业发展简况 166

(二)北京市第三方支付产业配套政策 166

(三)北京市第三方细分支付领域分析 166

(四)北京市第三方支付产业发展前景 167

二、上海市第三方支付产业发展分析 168

(一)上海市第三方支付产业发展简况 168

(二)上海市第三方支付产业配套政策 168

(三)上海市第三方细分支付领域分析 171

(四)上海市第三方支付产业发展优劣势 171

(五)上海市第三方支付产业发展前景 171

三、深圳市第三方支付产业发展分析 172

(一)深圳市第三方支付产业发展简况 172

(二)深圳市第三方细分支付领域分析 173

(三)深圳市第三方支付产业发展优势 173

四、江苏省第三方支付产业发展分析 173

(一)江苏省第三方支付产业发展简况 173

(二)南京市第三方支付产业发展规划 174

五、浙江省第三方支付产业发展分析 175

(一)浙江省第三方支付产业发展简况 175

(二)浙江省第三方支付产业配套政策 175

(三)浙江省第三方支付产业发展优劣势 176

(四)浙江省第三方支付产业发展前景 176

六、福建省第三方支付产业发展分析 177

(一)福建省第三方支付产业发展简况 177

(二)福建省第三方细分支付领域分析 178

(三)福建省第三方支付产业发展优劣势 179

(四)福建省第三方支付产业发展前景 180

(五)福建发展第三方支付产业策略建议 181

七、其他省市第三方支付产业发展分析 182

(一)山东省第三方支付产业发展分析 182

(二)四川省第三方支付产业发展分析 184

(三)云南省第三方支付产业发展分析 184

第五节 第三方支付未来发展前景预测 184

第六章中国互联网金融模式分析——网络融资 186

第一节 中国网络借贷(P2P)行业概况 186

一、P2P行业定义和特征 186

二、中国P2P行业发展历程 187

三、中国P2P行业发展环境分析 188

(一)P2P信贷监管政策制定方向 188

(二)信用环境变化对行业的影响 190

(三)小微企业贷款扶持政策 190

(四)金融服务扶贫政策 191

(五)P2P网贷监管办法已拟定 192

四、中国P2P行业面临风险分析 194

五、中国网络借贷(P2P)行业发展模式分析 195

(一)根据贷款项目获取方式不同划分 195

1、线上获取贷款项目的模式 195

2、线下获取贷款项目的模式 195

3、线上线下共同获取贷款项目的模式 196

(二)根据贷款项目审核方式的不同划分 196

1、P2P 平台审核项目 196

2、小贷公司或担保公司审核项目 196

(三)根据到期未还款的处置方式划分 196

1、纯平台无垫付模式 196

2、平台担保垫付模式 196

3、担保公司担保垫付模式 197

4、风险准备金模式 197

六、年中国网络借贷(P2P)市场分析 197

(一)P2P公司数量 197

(二)P2P交易额 197

(三)P2P交易期限 198

(四)P2P利率变化 198

(五)P2P借款人数及投资人数 199

第二节 众筹融资发展分析 199

一、众筹行业发展概况 199

(一)众筹的特点 199

(二)众筹行业发展历程分析 200

(三)国际众筹行业发展现状 201

二、中国众筹行业运营现状分析 203

(一)众筹行业市场规模分析 203

1、平台类型分布 203

2、平台地域分布 203

3、主要众筹平台发展情况 204

4、公益众筹运行情况分析 207

(二)众筹行业运营模式分析 208

1、奖励制众筹 208

2、募捐制众筹 209

3、股权制众筹 209

(三)众筹行业商业模式分析 210

1、众筹商业模式的构建 210

2、众筹商业模式的价值逻辑 211

3、众筹商业模式的优势 213

4、众筹商业模式的法律风险与防范 213

第三节 电商小贷市场分析 214

一、电商小额贷款发展现状 214

(一)贷款规模不断扩大 214

(二)涉足小贷业务的电商不断增加 215

(三)发展模式和创新产品不断成熟 215

二、电商小额贷款发展趋势 216

(一)电商金融化进一步加强 216

(二)金融机构积极建设自有数据平台 216

第七章中国互联网金融模式分析——虚拟货币 217

第一节 虚拟货币简介 217

一、定义和分类 217

(一)定义 217

(二)分类 217

二、本质特征 218

三、特殊性分析 219

四、相关法规 221

第二节 比特币发展现状 224

一、比特币的定义 224

二、比特币的用途 224

三、比特币的特征 225

四、比特币的价格变化 225

五、比特币优缺点 226

第三节 比特币市场分析 227

一、比特币最新行情 227

二、比特币中国交易平台 227

三、比特币的使用 228

四、比特币投资风险 230

五、世界最大规模的比特币交易所运营商Mt.Gox宣布破产 230

第四节 虚拟货币市场最新发展动态 231

一、全球刮起虚拟货币比特币的监管风暴 231

二、央行要求对虚拟货币保持高度警惕 232

三、央行暂停虚拟信用卡和二维码业务 232

四、Kik上线虚拟货币“Kik Points” 233

第八章中国互联网金融模式分析——金融网销 234

第一节 互联网金融网络营销发展分析 234

一、金融产品网络营销发展现状 234

二、金融产品网络营销特点分析 234

三、金融产品网络营销应用分析 235

四、金融产品网络营销布局分析 236

第二节 互联网金融网络营销企业排名 238

一、线上可以直接购买金融产品的券商公司排名 238

二、线上可以直接申购信托产品的信托公司排名 238

三、线上销售金融产品的三方网站排名 239

第三节 商业银行金融网络营销分析 240

一、商业银行金融网络营销现状 240

二、商业银行营销竞争力的路径 242

三、商业银行金融网络营销策略 244

第九章中国互联网金融模式分析—供应链金融产品 247

第一节 供应链金融业务发展现状 247

一、供应链金融产品发展现状 247

二、供应链金融应用推广特点 248

三、供应链金融推行中的问题 249

四、国内供应链融资存在问题 251

五、供应链金融全球化新问题 252

第二节 供应链金融的融资模式 254

一、应收账款融资模式分析 255

二、保兑仓融资模式分析 255

三、融通仓融资模式分析 257

四、三种融资模式比较分析 258

第三节 供应链金融产品分析 258

一、供应链金融产品适用群体分析 258

二、不同经营模式的产品需求分析 259

三、供应链金融产品盈利情况分析 261

四、供应链金融产品的不良贷款率 263

五、商业银行供应链金融品牌分析 263

六、商业银行供应链金融品牌建设 265

第四节 供应链金融产品的风险分析 266

一、核心企业道德风险分析 266

二、供应链金融的信用风险 266

三、物流企业渎职风险分析 267

四、中小企业物权担保风险 267

五、供应链金融的操作风险 267

六、供应链融资的风险特点 268

第五节 供应链金融产品风险管理分析 269

一、供应链金融产品的风险管理 269

(一)供应链核心企业的选择 270

(二)物流企业的准入管理 270

(三)中小企业担保物权认可 271

(四)供应链金融的操作管理 271

二、供应链金融产品风险管理改进 272

(一)自偿性为核心的风险评估 272

(二)风险管理专业化的建议 272

(三)集约化的操作支持平台 272

(四)统一内外贸业务管理模式 272

三、供应链融资问题的优化对策 273

四、供应链融资业务的风险控制 274

第三篇金融互联网化篇 276

第十章中国传统金融业务互联网化发展分析 276

第一节 网络银行市场投资前景分析 276

一、传统银行所面临的挑战分析 276

二、网络银行市场经营模式分析 276

三、银行的互联网金融服务范围 279

四、网络银行业务开展现状分析 279

五、新一代互联网银行发展方向 280

第二节 网络保险市场投资前景分析 281

一、网络保险的电子化程度分析 281

二、中国网络保险保费规模分析 281

三、网络保险业务开展风险分析 282

四、中国网络保险业务模式分析 282

五、网络保险发展SWOT分析 283

六、网络保险行业政策环境分析 284

七、全球网络保险市场规模分析 285

八、网络保险市场投资前景预测 286

第三节 网络证券市场投资前景分析 286

一、网络证券市场的兴起与发展 286

二、券商业务的电子化程度分析 287

三、网络证券企业发展模式分析 288

四、网络证券业务开展风险分析 288

五、国外网络证券行业成熟经验 289

六、网络证券用户构成情况分析 290

七、网络证券市场投资趋势分析 292

第四节 网络基金市场投资前景分析 296

一、网络基金交易参与主体情况 296

二、中国网络基金交易途径分析 296

三、中国网民基金购买渠道分析 297

四、网民网上购买基金因素分析 297

五、中国基金资产规模状况分析 299

六、中国基金业务发展困境分析 299

第十一章中国金融业务移动互联网化发展分析 302

第一节 移动银行市场投资前景分析 302

一、银行渠道交易成本对比 302

二、移动银行交易规模分析 302

三、移动银行交易份额分析 303

四、移动银行业务开展模式 305

五、移动银行发展趋势分析 306

第二节 移动证券市场投资前景分析 307

一、移动证券主要概念分析 307

二、移动证券使用方式分析 307

三、移动证券软件市场分析 309

四、移动证券交易品种分析 309

五、移动证券业务开展模式 310

六、移动证券与传统证券对比 310

七、移动证券未来发展模式 311

第三节 移动保险市场投资前景分析 312

一、移动保险应用范围分析 312

二、移动保险系统设施分析 312

三、移动保险服务模式分析 313

四、移动保险营销模式模式 313

五、移动保险的操作风险源 314

六、移动保险业务发展前景 315

第四节 移动基金市场投资前景分析 316

一、移动基金软件市场分析 316

二、移动基金交易品种分析 316

三、基金企业布局微信理财 317

第四篇企业战略篇 318

第十二章中国互联网金融领先企业战略布局分析 318

第一节 阿里巴巴互联网金融布局规划分析 318

一、企业组织架构分析 318

二、企业战略资源分析 319

三、企业旗下网站流量分析 321

四、企业最新投资并购动向 322

五、企业金融风险管理体系 323

六、企业互联网金融业务优劣势 323

七、企业互联网金融业务发展前景 324

第二节 腾讯公司互联网金融布局规划分析 324

一、企业组织架构分析 324

二、企业旗下网站流量分析 325

三、企业最新投资并购动向 325

四、企业金融业务经营模式 327

五、企业金融风险管理体系 328

六、企业互联网金融业务优势 328

七、企业互联网金融业务发展前景 330

第三节 百度公司互联网金融布局规划分析 330

一、企业组织架构分析 330

二、企业战略资源分析 331

三、企业旗下网站流量分析 334

四、企业最新投资并购动向 334

五、企业金融风险管理体系 335

六、企业互联网金融业务优势 336

七、企业互联网金融业务发展前景 337

第四节 建设银行互联网金融布局规划分析 338

一、企业组织架构分析 338

二、企业电子银行战略分析 339

三、企业旗下网站流量分析 341

四、企业最新投资并购动向 341

五、企业金融风险管理体系 343

六、企业互联网金融业务优势 344

七、企业互联网金融业务发展前景 344

第五节 工商银行互联网金融布局规划分析 344

一、企业组织架构分析 344

二、企业战略规划分析 346

三、企业电子产品分析 347

四、企业旗下网站流量分析 348

五、企业金融风险管理体系 348

六、企业互联网金融业务优劣势 350

七、企业互联网金融业务发展特征 351

第六节 招商银行互联网金融布局规划分析 353

一、企业组织架构分析 353

二、企业电子化建设分析 354

三、企业旗下网站流量分析 356

四、企业最新电子业务动向 357

五、企业金融风险管理体系 357

六、企业互联网金融业务优劣势 359

七、企业互联网金融业务发展动态 360

第七节 平安集团互联网金融布局规划分析 361

一、企业组织架构分析 361

二、企业金融产品分析 361

三、企业金融风险管理体系 362

四、企业互联网金融业务优势 364

五、企业互联网金融业务发展前景 365

六、企业互联网金融业务发展成果 365

第八节 农业银行互联网金融布局规划分析 366

一、企业组织架构分析 366

二、企业电子产品分析 366

三、企业旗下网站流量分析 367

四、企业互联网金融业务优劣势 367

五、企业互联网金融业务发展动态 368

第九节 交通银行互联网金融布局规划分析 369

一、企业组织架构分析 369

二、企业电子产品分析 369

三、企业旗下网站流量分析 370

四、企业互联网金融业务优势 370

五、企业互联网金融业务发展动态 371

第十节 中国银行互联网金融布局规划分析 371

一、企业组织架构分析 371

二、企业战略资源分析 372

三、企业旗下网站流量分析 372

四、企业互联网金融业务优势 373

五、企业互联网金融业务发展情况 373

第十三章 中国互联网金融服务平台及企业分析 376

第一节 第三方支付平台发展分析 376

一、支付宝 376

(一)企业支付业务发展分析 376

(二)企业发展历程分析 376

(三)企业支付业务用户分析 377

(四)企业发展SWOT分析 378

(五)企业最新发展动态解读 378

二、财付通 379

(一)企业支付业务发展分析 379

(二)企业支付业务用户分析 379

(三)企业最新发展动态解读 380

(四)企业发展SWOT分析 381

三、银联在线支付 381

(一)企业支付业务发展分析 381

(二)企业支付业务用户分析 381

(三)企业支付业务发展优势 382

(四)企业支付业务战略规划 383

(五)企业最新发展动态解读 383

四、快钱 384

(一)企业支付业务发展分析 384

(二)企业支付业务用户分析 384

(三)企业支付业务战略规划 385

(四)企业发展SWOT分析 386

五、汇付天下 388

(一)企业支付业务发展分析 388

(二)企业支付业务用户分析 389

(三)企业最新发展动态解读 389

(四)企业发展SWOT分析 389

六、易宝支付 390

(一)企业支付业务发展分析 390

(二)企业支付业务用户分析 390

(三)企业支付业务战略规划 391

(四)企业最新发展动态解读 391

(五)企业发展SWOT分析 391

七、环迅支付 392

(一)企业支付业务发展分析 392

(二)企业支付业务用户分析 393

(三)企业支付业务发展优势 393

(四)企业支付业务战略规划 394

(五)企业最新发展动态解读 394

第二节 网络融资平台发展分析 394

一、红岭创投 394

(一)平台发展简况分析 394

(二)平台用户规模分析 395

(三)平台交易情况分析 395

(四)平台产品结构分析 395

二、拍拍贷 396

(一)平台发展简况分析 396

(二)平台用户规模分析 397

(三)平台贷款费率分析 397

(四)平台交易金额分析 397

三、宜人贷 397

(一)平台发展简况分析 397

(二)平台用户规模分析 398

(三)平台交易金额分析 398

(四)平台产品结构分析 398

四、陆金所 399

(一)平台发展简况分析 399

(二)平台主要产品分析 399

(三)平台风险控制分析 399

五、众筹网 400

(一)平台发展基本情况 400

(二)平台业务模式分析 400

(三)平台众筹项目分析 400

(四)平台众筹规模分析 401

六、天使汇 401

(一)平台发展基本情况 401

(二)平台运作流程分析 401

(三)平台服务范围分析 402

(四)平台项目案例分析 402

(五)平台发展动态分析 402

七、大家投 403

(一)平台发展基本情况 403

(二)平台业务创新分析 403

(三)平台创业项目分析 404

八、阿里小贷 404

(一)平台发展简况分析 404

(二)平台用户规模分析 404

(三)平台业务范围分析 404

(四)平台营收情况分析 405

(五)平台主营业务分析 406

(六)平台贷款费率分析 406

(七)平台不良贷款分析 406

(八)平台风险防范机制 406

(九)平台放贷客户分析 407

(十)平台竞争优势分析 407

第三节 金融网销平台发展分析 410

一、金融界 410

(一)基本介绍 410

(二)经营情况 410

(三)金融超市 411

二、证券之星 411

(一)基本介绍 411

(二)金融超市 412

三、全景网 412

(一)基本介绍 412

(二)金融超市 412

四、天天基金网 413

(一)基本介绍 413

(二)经营情况 413

(三)金融超市 413

五、中国基金网 413

(一)基本介绍 413

(二)金融超市 414

六、同花顺 414

(一)基本介绍 414

(二)经营情况 415

(三)金融超市 416

七、数米基金网 416

(一)基本介绍 416

(二)金融超市 417

八、好买基金网 417

(一)基本介绍 417

(二)金融超市 417

第四节 其他互联网金融服务企业 418

一、挖财网 418

(一)企业简介 418

(二)产品服务 418

(三)创新动态 419

二、铜板街 419

(一)企业简介 419

(二)产品服务 420

(三)经营特点 420

(四)创新动态 420

三、融道网 420

(一)企业简介 420

(二)产品服务 421

(三)创新动态 422

四、聚信立 422

(一)企业简介 422

(二)产品服务 423

五、北京掌上汇通科技发展有限公司 423

(一)企业简介 423

(二)产品服务 423

(三)创新动态 424

第五篇投资前景篇 425

第十四章中国互联网金融行业发展前景分析 425

第一节 互联网金融行业投资风险分析 425

一、互联网金融技术风险分析 425

二、互联网金融产品风险分析 425

三、互联网金融法律风险分析 426

第二节 互联网金融行业发展趋势分析 426

一、互联网金融技术发展趋势 426

二、互联网金融行业竞争趋势 426

三、互联网金融服务模式发展趋势 426

四、互联网金融服务业用户需求趋势 427

五、互联网金融行业业务国际化趋势 427

第三节 互联网金融业务链投资前景 427

一、互联网金融支付系统投资前景 427

二、互联网信息处理系统投资前景 428

三、互联网金融资源配置系统投资前景 428

四、移动互联网金融应用软件投资前景 429

第十五章中国互联网金融行业投资规划建议 431(ZY CW)

第一节 互联网金融行业进入壁垒分析 431

一、互联网金融行业资质壁垒 431

二、互联网金融行业品牌壁垒 431

三、互联网金融行业技术壁垒 431

四、互联网金融用户群体壁垒 432

第二节 互联网金融行业风险管理建议 432

一、行业市场风险管理 432

二、行业信用风险管理 432

三、行业风险转移与风险分担 434

第三节 互联网金融业务链投资规划 434

一、电子商务平台投资规划 434

二、支付平台投资规划 435

三、金融机构整合规划 436

第四节 互联网金融整合与创新规划建议 436

一、互联网金融产品创新 436

二、互联网金融业务流程创新 436

三、互联网金融机构创新 437

部分图表目录:

图表1:互联网金融三种类型 11

图表2:互联网金融三大核心要素概括 12

图表3:主要第三方支付公司经营状况 14

图表4:2012-2016年中小企业贷款余额及其占金融机构贷款余额比重(单位:万亿,%) 15

图表5:中国中小企业数量地区分布和占比情况(单位:家,%) 16

图表6:中小企业各地区融资需求情况(单位:亿元) 17

图表7:第三方支付监管政策演进 20

图表8:2004-2016年中国第三方支付相关法律法规一览 20

图表9:2005-2016年网民规模与互联网普及率(单位:万人,%) 22

图表10:2012-2016年手机网民数量及占比(单位:万人,%) 23

图表11:互联网行业发展走势 23

图表12:金融主要子行业的周期比较 24

图表13:2017-2022年金融领域大数据市场规模(单位:亿元,%) 29

图表14:2016年金融大数据市场投资结构(单位:%) 30

图表15:截至2016年全球大数据厂商收入(单位:百万美元) 30

图表16:2017-2022年全球大数据市场格局走势(单位:十亿美元) 31

图表17:经济形态的转变衍生出新的金融需求 32

图表18:中国金融业未来的三个层次竞争 33

图表19:金融业潜在进入者构成 34

图表20:2012-2016年中国搜索引擎市场规模(单位:亿元,%) 35

图表21:2016年中国搜索引擎市场pc端总搜索请求量趋势(单位:亿次,%) 36

图表22:2011-2016年中国搜索引擎用户数及使用率(单位:万人,%) 36

图表23:2016年中国主要搜索引擎运营商营收份额占比(单位:%) 37

图表24:2016年中国主电子商务市场客户规模(单位:家,亿人) 39

图表25:2016年中国典型网络零售商注册规模(单位:万人) 39

图表26:2012-2016年中国电子商务市场交易规模(单位:亿元,%) 40

图表27:2016年b2c平台网络购物市场份额(单位:%) 41

图表28:2016年c2c网络购物市场份额(单位:%) 41

图表29:电子商务领先企业对比 42

图表30:2012-2015年电子商务行业投资并购事件汇总 43

更多图表见正文……

相关报告

- 2015-2020年中国互联网金融市场竞争趋势预测及前景发展战略研究报告2015-03-12

- 2016-2022年中国互联网金融市场前景研究与投资前景报告2015-11-20

- 2016-2022年中国互联网金融行业全景调研及行业前景预测报告2016-11-11

- 2017-2022年中国互联网金融对银行冲击行业全景调研及市场运营趋势报告2017-03-20

- 2017-2022年中国互联网金融行业发展趋势预测及投资战略研究报告2017-05-16

- 2017-2022年中国互联网金融市场评估及未来发展趋势报告2017-08-01

- 2017-2022年中国互联网金融市场供需与战略咨询报告2017-08-03

- 2017-2022年中国互联网金融行业前景研究与市场需求预测报告2017-08-03

- 2017-2022年中国互联网金融市场研究与市场运营趋势报告2017-08-07

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2018-2024年中国IPTV市场调查与市场供需预测报告

- 2018-2024年中国大数据市场深度调查与市场全景评估报告

- 2018-2024年中国移动互联网市场调查与行业竞争对手分析报告

- 2018-2024年中国微电网技术市场调查与市场供需预测报告

- 2018-2024年中国4G家庭宽带行业市场监测与投资前景分析报告

- 2018-2024年中国互联网家装平台行业市场监测与投资趋势研究报告

- 2018-2024年中国物联网产业链产业深度调研与投资机遇研究报告

- 2018-2024年中国三大运营商4G市场深度评估与投资战略研究报告

- 2018-2024年中国互联网+连锁药店行业市场分析与发展前景评估报告

- 2018-2024年中国能源互联网产业深度调研与竞争战略研究报告

- 2018-2024年中国网络财经信息服务行业市场调研与投资前景研究报告

- 2018-2024年中国移动互联网产业深度调研与发展战略研究报告

热点报告

- 2012-2016年中国微博市场评估及未来发展趋势报告

- 2012-2016年中国网络购物平台行业调研与前景预测报告

- 2013-2017年中国互联网数据中心(IDC)竞争态势与投资战略咨询报告

- 2013-2017年中国第三方支付运行态势与投资战略研究报告

- 2012-2016年中国移动电子商务市场分析及发展趋势研究报告

- 2012-2016年中国B2C电子商务行业分析及发展趋势研究报告

- 2012-2016年中国搜索引擎市场深度评估与前景预测报告

- 2012-2016年中国第三方电子支付市场分析及战略咨询报告

- 2013-2017年中国物联网市场供需预测及未来前景研究报告

- 2011-2015年中国旅游电子商务行业市场全景调查及发展趋势研究报告

- 2016-2022年中国P2P行业深度研究与发展趋势研究报告

- 2012-2016年中国门户网站行业调研及未来发展趋势报告

IT通讯行业资讯

- 2015年中国直播卫星市场发展趋势

- 2015年中国手机地图市场发展潮流

- 2015年全球广告市场未来发展预测

- 中国各省市程控交换机产量数据(2014年1-12月)

- 中国各省市数字程控交换机产量数据(2014年1-12月)

- 中国各省市电话单机产量数据(2014年1-12月)

- 中国各省市传真机产量数据(2014年1-12月)

- 中国各省市移动通信基站设备产量数据(2014年1-12月)

- 中国各省市移动通信手持机(手机)产量数据(2014年1-12月)

- 中国各省市微型计算机设备产量数据(2014年1-12月)

- 中国各省市笔记本计算机产量数据(2014年1-12月)

- 中国各省市显示器产量数据(2014年1-12月)