2021-2027年中国寿险公司市场发展态势与投资前景报告

- 报告名称:2021-2027年中国寿险公司市场发展态势与投资前景报告

- 出版日期:2021-7

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

伴随着中国经济的起飞,中国保险业的发展势头一发不可收。数据显示,中国保险业的年保费收入从复业之后1980年的4.6亿元,增加到2017年的36581亿元,年均增长速度27.5%,这一速度无疑令人咋舌。

1992年全国只有6家保险公司,但截至2018年底,我国保险机构数量达235家,保费收入和总资产分别为3.8万亿元、18.33万亿元,保险密度2724元/人,保险深度4.22%,保险营销员队伍超过800万人。保险市场规模先后超过德国、法国、英国、日本,全球排名升至第二位,在世界500强中有7家中国内地的保险公司,成为全球最重要的新兴保险市场大国。

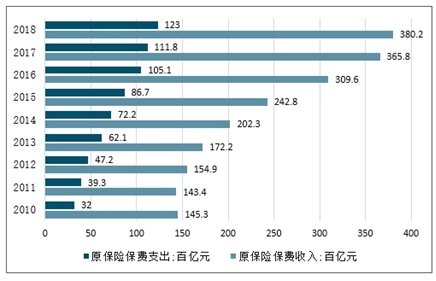

2010-2018年中国原保险保费收入及支出情况

外资寿险公司净利润呈现两极分化。友邦保险、恒大人寿、中美泰联、中信保诚、招商信诺2018年净利润排名前五,均超过10亿元,友邦保险净利润高达43.44亿元,其中友邦保险、中美联泰2018年净利润同比涨幅超出100%;而君龙人寿、中法人寿、鼎诚人寿、复星保德信、中韩人寿、长生人寿、德华安顾近年来持续亏损,其中3家2018年净亏损同比增大。28家外资寿险公司中,汇丰人寿亏损同比超过100%,高达-284%。2017年外资寿险公司净利润合计为78.33亿元,占国内寿险行业净利润的6.5%;2018年外资寿险公司净利润合计为128.99亿元,同比增长65%,占国内寿险行业净利润的8.9%。

外资寿险公司近两年净利润(亿元)

|

公司

|

国家/地区

|

外资股比

|

2018年

保费收

入

|

市占率

|

2018净利

润

|

2017净利

润

|

同比增速

|

|

友邦

|

美国

|

100.0%

|

261.3

|

0.8%

|

43.44

|

19.90

|

118%

|

|

恒大人寿

|

新加坡

|

25.0%

|

323.7

|

0.9%

|

17.54

|

12.44

|

41%

|

|

中美联泰

|

美国

|

50.0%

|

116.0

|

0.3%

|

15.96

|

7.92

|

102%

|

|

中信保诚

|

英国

|

50.0%

|

153.8

|

0.4%

|

11.04

|

10.51

|

5%

|

|

招商信诺

|

美国

|

50.0%

|

150.6

|

0.4%

|

10.44

|

6.67

|

57%

|

|

工银安盛

|

法国

|

27.5%

|

336.8

|

1.0%

|

6.98

|

6.24

|

12%

|

|

中宏人寿

|

加拿大

|

51.0%

|

81.0

|

0.2%

|

6.93

|

5.31

|

31%

|

|

中德安联

|

德国

|

51.0%

|

49.5

|

0.1%

|

6.58

|

2.11

|

212%

|

|

中意人寿

|

意大利

|

50.0%

|

140.1

|

0.4%

|

6.41

|

4.59

|

40%

|

|

中英人寿

|

英国

|

50%

|

79.6

|

0.2%

|

4.54

|

4.24

|

7%

|

|

交银康联

|

澳大利亚

|

37.5%

|

80.2

|

0.2%

|

3.24

|

2.56

|

27%

|

|

恒安标准

|

英国

|

50.0%

|

32.8

|

0.1%

|

1.56

|

1.72

|

-9%

|

|

平安健康

|

中国香港

|

25.0%

|

43.6

|

0.1%

|

1.44

|

1.56

|

-8%

|

|

同方全球

人寿

|

荷兰

|

50.0%

|

36.8

|

0.1%

|

1.33

|

0.05

|

2560%

|

|

华泰人寿

|

美国

|

20.0%

|

53.2

|

0.2%

|

1.30

|

0.16

|

713%

|

|

中荷人寿

|

法国

|

50.0%

|

46.9

|

0.1%

|

0.74

|

-0.66

|

-

|

|

北大方正

人寿

|

日本

|

29.2%

|

20.9

|

0.1%

|

0.38

|

0.35

|

9%

|

|

中银三星

|

韩国

|

25.0%

|

28.7

|

0.1%

|

0.35

|

0.19

|

84%

|

|

陆家嘴国

泰

|

中国台湾

|

50.0%

|

23.2

|

0.1%

|

0.12

|

-0.49

|

-

|

|

瑞泰人寿

|

南非

|

50.0%

|

5.6

|

0.0%

|

0.02

|

-0.37

|

-

|

|

君龙人寿

|

中国台湾

|

50.0%

|

6.1

|

0.0%

|

-0.11

|

-0.26

|

-

|

|

中法人寿

|

法国

|

25.0%

|

0.0

|

0.0%

|

-0.67

|

-0.74

|

-

|

|

鼎诚人寿

|

中国台湾

|

25.0%

|

0.9

|

0.0%

|

-0.79

|

-0.88

|

-

|

|

复星保德

信

|

美国

|

50.0%

|

12.6

|

0.0%

|

-1.11

|

-1.22

|

-

|

|

中韩人寿

|

韩国

|

50.0%

|

5.6

|

0.0%

|

-1.19

|

-1.42

|

-

|

|

汇丰人寿

|

中国香港

|

50.0%

|

14.2

|

0.0%

|

-2.06

|

1.12

|

-

|

|

长生人寿

|

日本

|

30.0%

|

23.2

|

0.1%

|

-2.60

|

-1.34

|

-

|

|

德华安顾

|

德国

|

50.0%

|

6.0

|

0.0%

|

-2.82

|

-1.93

|

-

|

|

总计

|

-

|

-

|

2132.9

|

6.2%

|

128.99

|

78.33

|

65%

|

188bet金宝搏网站 发布的《2021-2027年中国寿险公司市场发展态势与投资前景报告》共十四章。首先介绍了中国寿险公司行业市场发展环境、寿险公司整体运行态势等,接着分析了中国寿险公司行业市场运行的现状,然后介绍了寿险公司市场竞争格局。随后,报告对寿险公司做了重点企业经营状况分析,最后分析了中国寿险公司行业发展趋势与投资预测。您若想对寿险公司产业有个系统的了解或者想投资中国寿险公司行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第.一章 寿险公司行业发展综述

1.1 寿险公司行业定义及分类

1.1.1 行业定义

1.1.2 行业主要产品分类

1.1.3 行业主要商业模式

1.2 寿险公司行业特征分析

1.2.1 产业链分析

1.2.2 寿险公司行业在国民经济中的地位

1.2.3 寿险公司行业生命周期分析

(1)行业生命周期理论基础

(2)寿险公司行业生命周期

1.3 最近3-5年中国寿险公司行业经济指标分析

1.3.1 赢利性

1.3.2 成长速度

1.3.3 附加值的提升空间

1.3.4 进入壁垒/退出机制

1.3.5 风险性

1.3.6 行业周期

1.3.7 竞争激烈程度指标

1.3.8 行业及其主要子行业成熟度分析

第二章 寿险公司行业运行环境分析

2.1 寿险公司行业政治法律环境分析

2.1.1 行业管理体制分析

2.1.2 行业主要法律法规

2.1.3 行业相关发展规划

2.2 寿险公司行业经济环境分析

2.2.1 国际宏观经济形势分析

2.2.2 国内宏观经济形势分析

2.2.3 产业宏观经济环境分析

2.3 寿险公司行业社会环境分析

2.3.1 寿险公司产业社会环境

2.3.2 社会环境对行业的影响

2.3.3 寿险公司产业发展对社会发展的影响

2.4 寿险公司行业技术环境分析

2.4.1 寿险公司技术分析

2.4.2 寿险公司技术发展水平

2.4.3 行业主要技术发展趋势

第三章 我国寿险公司行业运行分析

3.1 我国寿险公司行业发展状况分析

3.1.1 我国寿险公司行业发展阶段

3.1.2 我国寿险公司行业发展总体概况

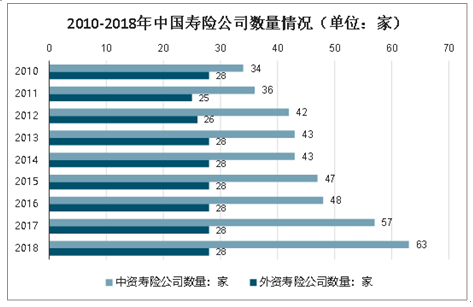

目前,我国人寿保险行业已初步形成了中、外资寿险公司并存,多家寿险公司竞争发展的新格局。截至2018年末,我国共有91家人身保险公司,其中中资寿险公司数量达63家,较2017年底增加6家,外资寿险公司数量持平,仍为28家。

2010-2018年中国寿险公司数量统计(单位:家)

3.1.3 我国寿险公司行业发展特点分析

3.2 2015-2019年寿险公司行业发展现状

3.2.1 2015-2019年我国寿险公司行业市场规模

3.2.2 2015-2019年我国寿险公司行业发展分析

3.2.3 2015-2019年中国寿险公司企业发展分析

3.3 区域市场分析

3.3.1 区域市场分布总体情况

3.3.2 2015-2019年重点省市市场分析

3.4 寿险公司细分产品/服务市场分析

3.4.1 细分产品/服务特色

3.4.2 2015-2019年细分产品/服务市场规模及增速

3.4.3 重点细分产品/服务市场前景预测

3.5 寿险公司产品/服务价格分析

3.5.1 2015-2019年寿险公司价格走势

3.5.2 影响寿险公司价格的关键因素分析

(1)成本

(2)供需情况

(3)关联产品

(4)其他

3.5.3 2021-2027年寿险公司产品/服务价格变化趋势

3.5.4 主要寿险公司企业价位及价格策略

第四章 我国寿险公司所属行业整体运行指标分析

4.1 2015-2019年中国寿险公司所属行业总体规模分析

4.1.1 企业数量结构分析

4.1.2 人员规模状况分析

4.1.3 行业资产规模分析

4.1.4 行业市场规模分析

4.2 2015-2019年中国寿险公司所属行业产销情况分析

4.2.1 我国寿险公司所属行业工业总产值

4.2.2 我国寿险公司所属行业工业销售产值

4.2.3 我国寿险公司所属行业产销率

4.3 2015-2019年中国寿险公司所属行业财务指标总体分析

4.3.1 行业盈利能力分析

4.3.2 行业偿债能力分析

4.3.3 行业营运能力分析

4.3.4 行业发展能力分析

第五章 我国寿险公司行业供需形势分析

5.1 寿险公司行业供给分析

5.1.1 2015-2019年寿险公司行业供给分析

5.1.2 2021-2027年寿险公司行业供给变化趋势

5.1.3 寿险公司行业区域供给分析

5.2 2015-2019年我国寿险公司行业需求情况

5.2.1 寿险公司行业需求市场

5.2.2 寿险公司行业客户结构

5.2.3 寿险公司行业需求的地区差异

5.3 寿险公司市场应用及需求预测

5.3.1 寿险公司应用市场总体需求分析

(1)寿险公司应用市场需求特征

(2)寿险公司应用市场需求总规模

5.3.2 2021-2027年寿险公司行业领域需求量预测

(1)2021-2027年寿险公司行业领域需求产品/服务功能预测

(2)2021-2027年寿险公司行业领域需求产品/服务市场格局预测

5.3.3 重点行业寿险公司产品/服务需求分析预测

第六章 寿险公司行业产业结构分析

6.1 寿险公司产业结构分析

6.1.1 市场细分充分程度分析

6.1.2 各细分市场领先企业排名

6.1.3 各细分市场占总市场的结构比例

6.1.4 领先企业的结构分析(所有制结构)

6.2 产业价值链条的结构分析及产业链条的整体竞争优势分析

6.2.1 产业价值链条的构成

6.2.2 产业链条的竞争优势与劣势分析

6.3 产业结构发展预测

6.3.1 产业结构调整指导政策分析

6.3.2 产业结构调整中消费者需求的引导因素

6.3.3 中国寿险公司行业参与国际竞争的战略市场定位

6.3.4 产业结构调整方向分析

第七章 我国寿险公司行业产业链分析

7.1 寿险公司行业产业链分析

7.1.1 产业链结构分析

7.1.2 主要环节的增值空间

7.1.3 与上下游行业之间的关联性

7.2 寿险公司上游行业分析

7.2.1 寿险公司产品成本构成

7.2.2 2015-2019年上游行业发展现状

7.2.3 2021-2027年上游行业发展趋势

7.2.4 上游供给对寿险公司行业的影响

7.3 寿险公司下游行业分析

7.3.1 寿险公司下游行业分布

7.3.2 2015-2019年下游行业发展现状

7.3.3 2021-2027年下游行业发展趋势

7.3.4 下游需求对寿险公司行业的影响

第八章 我国寿险公司行业渠道分析及策略

8.1 寿险公司行业渠道分析

8.1.1 渠道形式及对比

8.1.2 各类渠道对寿险公司行业的影响

8.1.3 主要寿险公司企业渠道策略研究

8.1.4 各区域主要代理商情况

8.2 寿险公司行业用户分析

8.2.1 用户认知程度分析

8.2.2 用户需求特点分析

8.2.3 用户购买途径分析

8.3 寿险公司行业营销策略分析

8.3.1 中国寿险公司营销概况

8.3.2 寿险公司营销策略探讨

8.3.3 寿险公司营销发展趋势

第九章 我国寿险公司行业竞争形势及策略

9.1 行业总体市场竞争状况分析

9.1.1 寿险公司行业竞争结构分析

(1)现有企业间竞争

(2)潜在进入者分析

(3)替代品威胁分析

(4)供应商议价能力

(5)客户议价能力

(6)竞争结构特点总结

9.1.2 寿险公司行业企业间竞争格局分析

9.1.3 寿险公司行业集中度分析

9.1.4 寿险公司行业SWOT分析

9.2 中国寿险公司行业竞争格局综述

9.2.1 寿险公司行业竞争概况

(1)中国寿险公司行业竞争格局

(2)寿险公司行业未来竞争格局和特点

(3)寿险公司市场进入及竞争对手分析

9.2.2 中国寿险公司行业竞争力分析

(1)我国寿险公司行业竞争力剖析

(2)我国寿险公司企业市场竞争的优势

(3)国内寿险公司企业竞争能力提升途径

9.2.3 寿险公司市场竞争策略分析

第十章 寿险公司行业领先企业经营形势分析

10.1 A公司

10.1.1 企业概况

10.1.2 企业优势分析

10.1.3 产品/服务特色

10.1.4 公司经营状况

10.1.5 公司发展规划

10.2 B公司

10.2.1 企业概况

10.2.2 企业优势分析

10.2.3 产品/服务特色

10.2.4 公司经营状况

10.2.5 公司发展规划

10.3 C公司

10.3.1 企业概况

10.3.2 企业优势分析

10.3.3 产品/服务特色

10.3.4 公司经营状况

10.3.5 公司发展规划

10.4 D公司

10.4.1 企业概况

10.4.2 企业优势分析

10.4.3 产品/服务特色

10.4.4 公司经营状况

10.4.5 公司发展规划

10.5 E公司

10.5.1 企业概况

10.5.2 企业优势分析

10.5.3 产品/服务特色

10.5.4 公司经营状况

10.5.5 公司发展规划

10.6 F公司

10.6.1 企业概况

10.6.2 企业优势分析

10.6.3 产品/服务特色

10.6.4 公司经营状况

10.6.5 公司发展规划

第十一章 2021-2027年寿险公司行业投资前景

11.1 2021-2027年寿险公司市场发展前景

11.1.1 2021-2027年寿险公司市场发展潜力

11.1.2 2021-2027年寿险公司市场发展前景展望

11.1.3 2021-2027年寿险公司细分行业发展前景分析

11.2 2021-2027年寿险公司市场发展趋势预测

11.2.1 2021-2027年寿险公司行业发展趋势

11.2.2 2021-2027年寿险公司市场规模预测

11.2.3 2021-2027年寿险公司行业应用趋势预测

11.2.4 2021-2027年细分市场发展趋势预测

11.3 2021-2027年中国寿险公司行业供需预测

11.3.1 2021-2027年中国寿险公司行业供给预测

11.3.2 2021-2027年中国寿险公司行业需求预测

11.3.3 2021-2027年中国寿险公司供需平衡预测

11.4 影响企业生产与经营的关键趋势

11.4.1 市场整合成长趋势

11.4.2 需求变化趋势及新的商业机遇预测

11.4.3 企业区域市场拓展的趋势

11.4.4 科研开发趋势及替代技术进展

11.4.5 影响企业销售与服务方式的关键趋势

第十二章 2021-2027年寿险公司行业投资机会与风险

12.1 寿险公司行业投融资情况

12.1.1 行业资金渠道分析

12.1.2 固定资产投资分析

12.1.3 兼并重组情况分析

12.2 2021-2027年寿险公司行业投资机会

12.2.1 产业链投资机会

12.2.2 细分市场投资机会

12.2.3 重点区域投资机会

12.3 2021-2027年寿险公司行业投资风险及防范

12.3.1 政策风险及防范

12.3.2 技术风险及防范

12.3.3 供求风险及防范

12.3.4 宏观经济波动风险及防范

12.3.5 关联产业风险及防范

12.3.6 产品结构风险及防范

12.3.7 其他风险及防范

第十三章 寿险公司行业投资战略研究

13.1 寿险公司行业发展战略研究

13.1.1 战略综合规划

13.1.2 技术开发战略

13.1.3 业务组合战略

13.1.4 区域战略规划

13.1.5 产业战略规划

13.1.6 营销品牌战略

13.1.7 竞争战略规划

13.2 对我国寿险公司品牌的战略思考

13.2.1 寿险公司品牌的重要性

13.2.2 寿险公司实施品牌战略的意义

13.2.3 寿险公司企业品牌的现状分析

13.2.4 我国寿险公司企业的品牌战略

13.2.5 寿险公司品牌战略管理的策略

13.3 寿险公司经营策略分析

13.3.1 寿险公司市场细分策略

13.3.2 寿险公司市场创新策略

13.3.3 品牌定位与品类规划

13.3.4 寿险公司新产品差异化战略

13.4 寿险公司行业投资战略研究

13.4.1 2019年寿险公司行业投资战略

13.4.2 2021-2027年寿险公司行业投资战略

13.4.3 2021-2027年细分行业投资战略

第十四章 研究结论及投资建议()

14.1 寿险公司行业研究结论

14.2 寿险公司行业投资价值评估

14.3 寿险公司行业投资建议

14.3.1 行业发展策略建议

14.3.2 行业投资方向建议

14.3.3 行业投资方式建议()

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2021-2027年中国银行保险市场竞争现状分析与投资商机研究报告

- 2021-2027年中国团体保险市场竞争形势分析与投资战略研究报告

- 2021-2027年中国财产保险公司市场发展态势与战略咨询报告

- 2021-2027年中国人身保险公司市场前景展望与投资战略报告

- 2021-2027年中国寿险公司市场发展态势与投资前景报告

- 2021-2027年中国外资保险公司市场前景展望与投资前景评估报告

- 2021-2027年中国农村社会养老保险行业深度分析与战略咨询报告

- 2021-2027年中国农村社会养老保险产品市场发展现状与投资战略报告

- 2021-2027年中国保险BPO行业深度调研与市场前景预测报告

- 2021-2027年中国人身保险市场前景展望与投资前景预测报告

- 2021-2027年中国经济技术开发区投资环境市场前景展望与投资前景分析报告

- 2021-2027年中国货物运输保险市场前景展望与产业竞争格局报告

热点报告

- 2011-2015年中国汽车保险市场深度评估与发展趋势研究报告

- 2012-2016年中国车险市场深度调查与未来发展趋势报告

- 2012-2016年中国农村社会养老保险市场分析与发展趋势报告

- 2012-2016年中国证券市场评估及发展前景预测报告

- 2012-2016年中国保险柜市场供需预测及未来发展趋势报告

- 2012-2016年中国保险市场全景调查与未来发展趋势报告

- 中国再保险市场运营态势与发展前景研究报告(2011-2015年)

- 2011-2015年中国保险业信息化市场评估与发展趋势研究报告

- 2013-2017年中国意外险市场分析预测与发展前景报告

- 专家版-中国商业健康保险产业调查与发展趋势报告2014-2019年

- 2011-2015年中国保险中介行业深度调研与投资战略咨询报告

- 中国商业医疗保险市场运营态势与发展前景预测报告(2011-2015年)