2019-2025年中国财产保险市场深度评估与发展机遇预测报告

- 报告名称:2019-2025年中国财产保险市场深度评估与发展机遇预测报告

- 出版日期:2018-12

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

财产保险(Property Insurance)是指投保人根据合同约定,向保险人交付保险费,保险人按保险合同的约定对所承保的财产及其有关利益因自然灾害或意外事故造成的损失承担赔偿责任的保险。 财产保险,包括财产保险、农业保险、责任保险、保证保险、信用保险等以财产或利益为保险标的的各种保险。

财产保险有广义与狭义之分。广义财产保险是指以财产及其有关的经济利益和损害赔偿责任为保险标的的保险;狭义财产保险则是指以物质财产为保险标的的保险。在保险实务中,后者一般称为财产损失保险。

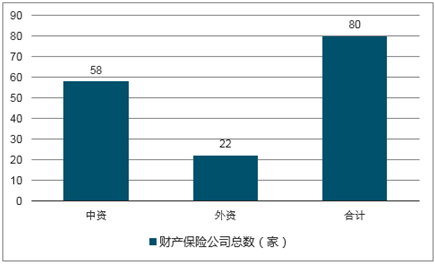

根据保监会统计数据:截止2016年9月底我国财产险公司数量达到80家,其中中资财产保险公司数量为58家,外资财产保险公司数量为22家。

2016年9月底我国财产险公司数量达到80家

188bet金宝搏网站 发布的《2019-2025年中国财产保险市场深度评估与发展机遇预测报告》共十五章。首先介绍了财产保险行业市场发展环境、财产保险整体运行态势等,接着分析了财产保险行业市场运行的现状,然后介绍了财产保险市场竞争格局。随后,报告对财产保险做了重点企业经营状况分析,最后分析了财产保险行业发展趋势与投资预测。您若想对财产保险产业有个系统的了解或者想投资财产保险行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一部分产业环境透视

第一章

财产保险行业发展综述 1

第 一节 财产保险行业定义及分类 1

一、财产保险定义 1

二、财产保险分类 1

第二节 财产保险的特征 3

一、财产风险的特殊性 3

二、保险标的特殊性 3

三、保险金额确定的特殊性 4

四、保险期限的特殊性 5

第三节 财产保险与人身保险的区别 6

一、保险金额确定方式 6

二、保险期限 7

三、储蓄性 7

四、经营方式 8

五、代位求偿 8

第四节 新会计准则对财产保险行业的影响 9

一、新会计准则对财产保险行业业务质量评价指标的影响 10

二、新会计准则对财产保险行业发展的影响 14

1、对财产保险行业的积极影响 14

2、对财产保险行业的不利影响 15

三、对财产保险行业公司经营管理的新要求 16

1、对财务管理的要求 16

2、对内部控制流程的要求 16

3、对信息系统的要求 17

4、对人员素质的要求 17

5、对税务安排的要求 17

第五节 财产保险行业关联行业分析 18

一、保险行业发展概况 18

1、保险市场发展现状 18

2、保险行业原保险保费收入规模 20

3、保险行业赔款和给付支出规模 21

4、保险行业资金运用余额规模 21

5、保险行业总资产规模 21

6、保险行业净资产规模 22

二、人身险行业发展概况 22

1、人身险原保险保费收入 24

2、人身险原保险保费收入结构 24

3、人身险原保险赔付支出 28

4、人身险原保险赔付支出结构 28

第二章财产保险行业市场环境及影响分析 32

第 一节 财产保险行业政治法律环境(P) 32

一、行业管理体制分析 32

二、行业主要法律法规 34

三、财产保险行业标准 49

四、行业相关发展规划 53

第二节 行业经济环境分析(E) 56

一、宏观经济运行分析 56

二、居民收入储蓄状况 59

三、居民消费结构变化 60

四、金融市场运行状况 61

第三节 行业社会环境分析(S) 65

一、人口环境分析 65

二、教育环境分析 69

三、文化环境分析 69

四、中国城镇化率 74

第四节 行业信息化环境分析(T) 75

一、财产保险公司IT架构图 75

二、财产保险公司信息化需求 76

1、客户维系服务类 76

2、门户黄页类 81

3、营销服务类 81

4、内部办公、业务支持类 82

三、财产保险公司信息化困难及方案 84

1、业务受理流程及解决方案 84

2、理赔环节 及解决方案 85

四、财产保险信息化发展趋势分析 86

第三章国际财产保险行业发展分析及经验借鉴 90

第 一节 美国财产保险行业发展分析及经验借鉴 90

一、美国财产保险行业发展分析 90

二、美国财产保险行业经验借鉴 92

第二节 日本财产保险行业发展分析及经验借鉴 95

一、日本财产保险行业发展分析 95

二、日本财产保险行业经验借鉴 101

第三节 欧洲财产保险行业发展分析及经验借鉴 102

一、德国财产保险行业发展分析及经验借鉴 102

二、法国财产保险行业发展分析及经验借鉴 106

三、英国财产保险行业发展分析及经验借鉴示 112

第二部分行业深度分析

第四章我国财产保险行业运行分析 116

第 一节 我国财产保险行业发展状况分析 116

一、我国财产保险行业发展阶段 116

二、我国财产保险行业发展总体概况 118

三、我国财产保险行业发展特点分析 118

四、我国财产保险行业商业模式分析 121

第二节 我国财产保险行业发展现状 129

一、我国财产保险行业市场规模 129

二、我国财产保险行业发展分析 131

第三节 我国财产保险市场情况分析 133

一、我国财产保险市场总体概况 133

二、我国财产保险产品市场发展分析 134

第四节 财产保险费率市场化机制分析 136

一、财产险费率市场化的特殊条件 136

1、财产保险定价的特殊性 136

2、财产险费率市场化的特殊条件 137

3、财产险费率市场化的特殊条件在我国的发展条件 138

二、费率市场化的生成机制 138

1、基于费率监管的生成机制 139

2、基于协会价格基准的生成机制 141

3、费率市场化两种生成机制的比较 142

三、财产保险费率市场化问题及建议 143

1、财产保险费率市场化问题 143

2、财产保险费率市场化建议 144

第五章我国财产保险行业经营分析 146

第 一节 财产保险行业总体经营分析 146

一、财产保险行业企业数量 146

二、财产保险行业资产规模 148

三、财产保险行业保费规模 149

四、财产保险赔付支出情况 153

第二节 财产保险公司经营情况分析 156

一、中资财产保险公司经营情况 156

二、外资财产保险公司经营情况 157

第三节 保险中介机构经营情况分析 158

一、保险中介总体经营情况 158

1、保险中介渠道市场主体发展情况 159

2、保险中介渠道财产险保费收入 160

3、保险中介渠道财产险主要险种保费收入 161

二、保险专业中介机构经营情况 162

1、保险专业中介机构财产保险业务收入 162

2、保险专业中介机构细分主体财产保险业务情况 163

三、保险兼业代理机构经营情况 166

1、保险兼业代理市场发展情况 166

2、财产保险公司兼业代理业务情况 172

四、保险营销员情况 172

1、保险营销员总体情况 172

2、财产保险公司营销员业务情况 178

第六章我国财产保险行业发展模式分析 179

第 一节 财产保险商品定价模式分析 179

一、财产保险商品价格的形成机制 179

1、保险费率“自然决定论”及其评判 179

2、一般服务商品的定价因素和方法 180

3、财产保险商品定价中的主要考虑因素 183

4、保险商品的供求均衡及其价格形成 186

二、财产保险商品定价分析 187

1、财产保险商品定价的现状 187

2、财产保险商品定价现状的主要成因 190

三、财产保险市场发展与价格监管趋势 195

四、财产保险商品定价的相关建议 199

第二节 国内外财产保险行业盈利模式 202

一、国内财产保险公司盈利模式分析 202

1、国内财险市场中的业务组合 202

2、国内财险公司主要盈利模式 203

3、影响盈利水平的主要原因 205

二、国外财产保险公司经营模式分析 207

1、多元化发展模式 207

2、专注于特定群体 207

三、未来财产保险公司盈利模式分析 208

第三部分市场全景调研

第七章我国财产保险细分市场分析及预测 210

第 一节 机动车辆保险市场分析预测 210

一、机动车辆保险相关综述 210

二、机动车辆保险市场运行分析 210

三、机动车辆保险保费规模分析 212

四、机动车辆保险赔付规模分析 213

五、机动车辆保险市场竞争分析 214

六、机动车辆保险市场营销分析 215

七、机动车辆保险市场存在的问题及对策 216

八、机动车辆保险市场发展前景 218

第二节 企业财产保险市场分析预测 220

一、企业财产保险相关综述 220

二、企业财产保险市场运行分析 221

三、企业财产保险保费规模分析 222

四、企业财产保险赔付规模分析 223

五、企业财产保险市场竞争分析 224

六、企业财产保险市场营销分析 225

七、企业财产保险市场存在的问题及对策 228

八、企业财产保险市场发展前景 231

第三节 农业保险市场分析预测 232

一、农业保险相关综述 232

二、农业保险市场运行分析 234

三、农业保险保费规模分析 234

四、农业保险赔付规模分析 235

五、农业保险市场竞争分析 236

六、农业保险市场营销分析 237

七、农业保险市场存在的问题及对策 239

八、农业保险市场发展前景 241

第四节 责任保险市场分析预测 242

一、责任保险相关综述 242

二、责任保险市场运行分析 244

三、责任保险保费规模分析 245

四、责任保险赔付规模分析 246

五、责任保险市场竞争分析 247

六、责任保险市场存在的问题及对策 248

七、责任保险市场发展前景 251

第五节 信用保险市场分析预测 252

一、信用保险相关综述 252

二、信用保险市场运行分析 253

三、信用保险保费规模分析 254

四、信用保险赔付规模分析 255

五、信用保险市场竞争分析 256

六、信用保险市场营销分析 257

七、信用保险市场存在的问题及对策 262

八、信用保险市场发展前景 264

第六节 货物运输保险市场分析预测 267

一、货物运输保险相关综述 267

二、货物运输保险市场运行分析 268

三、货物运输保险保费规模分析 268

四、货物运输保险赔付规模分析 269

五、货物运输保险市场竞争分析 270

六、货物运输保险市场营销分析 273

七、货物运输保险市场存在的问题及对策 277

八、货物运输保险市场发展前景 280

第七节 家庭财产保险市场分析预测 280

一、家庭财产保险相关综述 280

二、家庭财产保险市场运行分析 281

三、家庭财产保险保费规模分析 283

四、家庭财产保险赔付规模分析 284

五、家庭财产保险市场竞争分析 285

六、家庭财产保险市场营销分析 287

七、家庭财产保险市场存在的问题及对策 289

八、家庭财产保险市场发展前景 291

第八节 财产保险其它细分市场分析预测 292

一、工程保险市场分析预测 292

1、工程保险相关综述 292

2、工程保险市场分析 292

3、工程保险发展规模 294

4、工程保险市场前景 296

二、船舶保险市场分析预测 297

1、船舶保险相关综述 297

2、船舶保险市场分析 297

3、船舶保险发展规模 299

4、船舶保险市场前景 301

三、保证保险市场分析预测 302

1、保证保险相关综述 302

2、保证保险市场分析 304

3、保证保险发展规模 308

4、保证保险市场前景 309

四、特殊风险保险市场分析预测 311

1、特殊风险保险相关综述 311

2、特殊风险保险市场分析 312

3、特殊风险保险发展规模 314

4、特殊风险保险市场前景 316

第八章我国财产保险行业营销趋势及策略分析 318

第 一节 国外财产保险营销现状及借鉴 318

一、国外财产保险营销市场发展现状 318

1、美国的财产保险营销体制 318

2、德国的财产保险营销体制 318

3、日本的财产保险营销体制 318

二、国外财产保险公司营销体制借鉴 319

1、发展直复营销 319

2、产品开发与营销服务的结合 319

第二节 财产保险公司营销渠道分析 320

一、财产保险公司的营销特点 320

1、营销理念落后 320

2、营销管理体制落后 320

二、财产保险公司的营销渠道及优劣势分析 321

1、直接营销渠道模式及优劣势 321

2、间接营销渠道模式及优劣势 321

3、新型的营销渠道模式及优劣势 322

第三节 财产保险银保合作渠道发展分析 323

一、银行保险合作渠道的相关概述 323

二、银行保险对财产保险的意义 324

三、银行保险在财产保险领域的发展 325

1、银行保险在保险领域的发展分析 326

2、财产保险与银行保险合作现状分析 326

3、财产保险银保合作的困境与对策分析 327

4、财产保险银保渠道保费收入前景分析 331

第四节 财产保险行业其他新型销售渠道分析 333

一、电话营销渠道分析 333

二、保险零售店营销渠道分析 334

第五节 财产保险营销体制创新策略分析 334

一、国内财产保险营销发展概况 334

二、国内财产保险营销改革的必要性 336

1、保险业市场化的直接推动 336

2、消费者的需求日益多样化 337

三、国内财产保险营销机制创新策略 337

1、分流直销队伍 337

2、建立个人营销制度 338

3、专属保险代理制度 338

四、国内财产保险营销机制创新手段 339

第六节 财产保险行业营销策略分析 341

一、财产保险行业营销现状分析 341

二、财产保险行业营销策略分析 342

第四部分竞争格局分析

第九章我国财产保险行业区域市场分析 344

第 一节 江苏省财产保险行业发展分析 344

一、江苏省财产保险保费收入 344

二、江苏省财产保险赔付支出 344

三、江苏省财产保险公司保费收入 345

四、江苏省保险中介市场财产保险保费收入 346

第三节 广东省财产保险行业发展分析 347

一、广东省财产保险保费收入 347

二、广东省财产保险赔付支出 347

三、广东省财产保险公司保费收入 348

四、广东省保险中介市场财产保险保费收入 349

第四节 浙江省财产保险行业发展分析 349

一、浙江省财产保险保费收入 349

二、浙江省财产保险赔付支出 350

三、浙江省财产保险公司保费收入 351

四、浙江省保险中介市场财产保险保费收入 352

第五节 山东省财产保险行业发展分析 352

一、山东省财产保险保费收入 352

二、山东省财产保险赔付支出 353

三、山东省财产保险公司保费收入 353

四、山东省保险中介市场财产保险保费收入 354

第六节 四川省财产保险行业发展分析 355

一、四川省财产保险保费收入 355

二、四川省财产保险赔付支出 355

三、四川省财产保险公司保费收入 356

四、四川省保险中介市场财产保险保费收入 357

第六节 湖南省财产保险行业发展分析 358

一、湖南省财产保险保费收入 358

二、湖南省财产保险公司保费收入 359

三、湖南省保险中介市场财产保险保费收入 360

第七节 河北省财产保险行业发展分析 360

一、河北省财产保险保费收入 360

二、河北省财产保险赔付支出 361

三、河北省财产保险公司保费收入 362

四、河北省保险中介市场财产保险保费收入 363

第八节 上海市财产保险行业发展分析 363

一、上海市财产保险保费收入 363

二、上海市财产保险赔付支出 364

三、上海市财产保险公司保费收入 365

四、上海市保险中介市场财产保险保费收入 366

第九节 河南省财产保险行业发展分析 366

一、河南省财产保险保费收入 366

二、河南省财产保险赔付支出 367

三、河南省财产保险公司保费收入 367

四、河南省保险中介市场财产保险保费收入 368

第十节 安徽省财产保险行业发展分析 368

一、安徽省财产保险保费收入 368

二、安徽省财产保险赔付支出 369

三、安徽省财产保险公司保费收入 370

四、安徽省保险中介市场财产保险保费收入 370

第十章我国财产保险行业竞争形势及策略 371

第 一节 行业总体市场竞争状况分析 371

一、财产保险行业企业间竞争格局分析 371

二、财产保险行业集中度分析 372

第二节 财产保险行业竞争格局分析 372

一、国内外财产保险竞争分析 372

二、我国财产保险市场竞争分析 373

三、我国财产保险市场集中度分析 373

四、国内主要财产保险企业动向 374

第三节 财产保险公司竞争力分析 375

一、财产保险公司竞争力的基本涵义和特征 375

1、财产保险公司竞争力的基本涵义 375

2、财产保险公司竞争力的基本特征 375

二、财产保险公司竞争力分析及建议 376

1、财产保险公司竞争力总结 376

2、提高财产保险公司竞争力建议 383

第四节 财产保险市场竞争策略分析 389

一、财产保险行业竞争策略分析 389

1、低成本策略 389

2、产品差异化策略 390

二、大型中资财产保险公司竞争策略分析 390

1、成本领 先策略 390

2、品牌差异化策略 392

第十一章财产保险行业领先企业经营形势分析 397

第 一节 中国财产保险企业总体发展状况分析 397

一、财产保险中资企业经营情况 397

二、财产保险外资企业经营情况 399

第二节 中国财产保险中资企业经营形势分析 400

一、中国人民财产保险股份有限公司 400

1、企业发展简况分析 400

2、企业产品结构分析 403

3、企业经营与财务分析 403

4、企业风险控制分析 405

5、企业未来发展战略 407

二、中国大地财产保险股份有限公司 407

1、企业发展简况分析 407

2、企业产品结构分析 409

3、企业经营与财务分析 409

4、企业风险控制分析 412

5、企业未来发展战略 413

三、中国出口信用保险公司 414

1、企业发展简况分析 414

2、企业产品结构分析 415

3、企业经营与财务分析 415

4、企业风险控制分析 417

5、企业未来发展战略 417

四、中华联合财产保险股份有限公司 418

1、企业发展简况分析 418

2、企业产品结构分析 419

3、企业经营与财务分析 420

4、企业风险控制分析 422

5、企业未来发展战略 423

五、中国太平洋财产保险股份有限公司 423

1、企业发展简况分析 423

2、企业产品结构分析 424

3、企业经营与财务分析 425

4、企业风险控制分析 426

5、企业未来发展战略 427

六、中国平安财产保险股份有限公司 427

1、企业发展简况分析 427

2、企业产品结构分析 428

3、企业经营和财务分析 429

4、企业风险控制分析 431

5、企业未来发展战略 432

七、华泰保险集团股份有限公司 433

1、企业发展简况分析 433

2、企业产品结构分析 433

3、企业经营与财务分析 434

4、企业风险控制分析 437

5、企业未来发展战略 438

八、天安财产保险股份有限公司 439

1、企业发展简况分析 439

2、企业产品结构分析 440

3、企业经营与收入 441

4、企业风险控制分析 442

5、企业未来发展战略 444

九、大众保险股份有限公司 445

1、企业发展简况分析 445

2、企业产品结构分析 446

3、企业经营月财务分析 447

4、企业风险控制分析 448

5、企业未来发展战略 449

十、华安财产保险股份有限公司 450

1、企业发展简况分析 450

2、企业产品结构分析 451

3、企业经营与财务分析 452

4、企业保险产品经营分析 454

5、企业风险控制分析 454

6、企业未来发展战略 458

十一、永安财产保险股份有限公司 458

1、企业发展简况分析 458

2、企业产品结构分析 460

3、企业保险经营与财务分析 460

4、企业风险控制分析 462

5、企业未来发展战略 465

十二、中国太平保险集团有限责任公司 465

1、企业发展简况分析 465

2、企业产品结构分析 467

3、企业经营与财务分析 468

4、企业风险控制分析 468

5、企业未来发展战略 469

十三、民安财产保险有限公司 469

1、企业发展简况分析 469

2、企业产品结构分析 470

3、企业经营与财务分析 471

4、企业风险控制分析 472

5、企业未来发展战略 473

十四、中银保险有限公司 474

1、企业发展简况分析 474

2、企业产品结构分析 475

3、企业经营与财务分析 475

4、企业风险控制分析 477

5、企业未来发展战略 477

十五、安信农业保险股份有限公司 478

1、企业发展简况分析 478

2、企业产品结构分析 479

3、企业经营与财务分析 479

4、企业风险控制分析 481

5、企业未来发展战略 483

十六、永诚财产保险股份有限公司 483

1、企业发展简况分析 483

2、企业产品结构分析 485

3、企业经营与财务分析 485

4、企业风险控制分析 487

5、企业未来发展战略 488

十七、安邦财产保险股份有限公司 489

1、企业发展简况分析 489

2、企业产品结构分析 492

3、企业经营与财务分析 492

4、企业风险控制分析 493

5、企业未来发展战略 495

十八、信达财产保险股份有限公司 495

1、企业发展简况分析 495

2、企业产品结构分析 496

3、企业经营与财务分析 497

4、企业风险控制分析 499

5、企业未来发展战略 505

十九、安华农业保险股份有限公司 505

1、企业发展简况分析 505

2、企业产品结构分析 506

3、企业经营与财务分析 507

4、企业风险控制分析 509

5、企业未来发展战略 510

二十、天平汽车保险股份有限公司 511

1、企业发展简况分析 511

2、企业产品结构分析 511

3、企业经营与财务分析 512

4、企业风险控制分析 514

5、企业未来发展战略 517

二十一、阳光财产保险股份有限公司 517

1、企业发展简况分析 517

2、企业产品结构分析 519

3、企业经营与财务分析 520

4、企业风险控制分析 523

5、企业未来发展战略 530

二十二、阳光农业相互保险公司 530

1、企业发展简况分析 530

2、企业产品结构分析 531

3、企业经营与财务分析 532

4、企业风险控制分析 534

5、企业未来发展战略 537

二十三、都邦财产保险股份有限公司 537

1、企业发展简况分析 537

2、企业产品结构分析 539

3、企业经营与财务分析 540

4、企业风险控制分析 542

5、企业未来发展战略 544

二十四、渤海财产保险股份有限公司 545

1、企业发展简况分析 545

2、企业产品结构分析 546

3、企业经营与财务分析 546

4、企业风险控制分析 548

5、企业未来发展战略 550

二十五、华农财产保险股份有限公司 550

1、企业发展简况分析 550

2、企业产品结构分析 551

3、企业经营与财务分析 552

4、企业风险控制分析 554

5、企业未来发展战略 560

第三节 中国财产保险外资企业经营形势分析 560

一、美亚财产保险有限公司 560

1、企业发展简况分析 560

2、企业产品结构分析 561

3、企业经营与财务分析 562

4、企业风险控制分析 564

5、企业未来发展战略 565

二、东京海上日动火灾保险(中国)有限公司 565

1、企业发展简况分析 565

2、企业产品结构分析 566

3、企业经营与财务分析 566

4、企业风险控制分析 568

5、企业未来发展战略 570

三、中航安盟财产保险有限公司 570

1、企业发展简况分析 570

2、企业产品结构分析 571

3、企业经营与财务分析 571

4、企业风险控制分析 572

四、太阳联合保险(中国)有限公司 573

1、企业发展简况分析 573

2、企业产品结构分析 573

3、企业保险业务收入 574

4、企业风险控制分析 575

5、企业未来发展战略 576

五、丘博保险(中国)有限公司 576

1、企业发展简况分析 576

2、企业产品结构分析 577

3、企业经营与财务分析 577

4、企业风险控制分析 579

5、企业未来发展战略 581

第五部分投资前景展望

第十二章 2019-2025年财产保险行业前景及趋势 582

第 一节 2019-2025年财产保险市场发展前景 582

一、"十二五"期间保险市场发展规划 582

二、2019-2025年财产保险市场发展驱动因素 599

三、2019-2025年财产保险市场发展前景展望 600

四、2019-2025年财产保险细分行业发展前景 600

第二节 2019-2025年财产保险市场发展趋势 601

一、财产保险市场主体发展趋势 601

二、财产保险市场结构发展趋势 601

三、财产保险市场产品体系发展趋势 601

四、财产保险市场基础的发展方向 604

五、财产保险市场空间局部的发展方向 604

六、财产保险市场开放模式的发展方向 604

第三节 2019-2025年财产保险发展规模预测 605

一、2019-2025年财产保险行业保费收入预测 605

二、2019-2025年财产保险行业赔付支出预测 605

第十三章财产保险行业投资战略研究 606

第 一节 财产保险资金特性及投资渠道分析 606

一、财产保险危险性质 606

二、财产保险资金运用 606

三、财产保险投资组合 607

第二节 财产保险行业投资风险与管理分析 607

一、财产保险行业经营风险分析 607

二、财产保险行业风险管理措施 607

第三节 2019-2025年财产保险行业投资机会 609

一、产业链投资机会 609

二、细分市场投资机会 609

三、重点区域投资机会 610

四、财产保险行业投资机遇 610

第四节 财产保险行业投资战略研究 611

一、2014年财产保险行业投资战略 611

二、2019-2025年财产保险行业投资战略 613

三、2019-2025年细分行业投资战略 614

第十四章财产保险行业发展战略研究 616

第 一节 新生财产保险企业的发展战略 616

一、财产保险的产业环境 616

二、财产保险产业发展现状 616

三、新生企业效益不好的成因分析 621

四、财产保险企业基本发展战略 624

第二节 财产保险公司保险合同条款创新分析 634

一、需保障范围和条件可作为附属保单、批单分别加入 634

二、加快一揽子保单开发 634

三、扩大保障范围和增加通用条款 635

四、建立类似ISO、AAIS的行业协会促进保单标准化 637

第三节 财产保险公司顾客价值战略研究 637

一、顾客价值问题的提出 637

二、财产保险公司顾客界定 638

三、顾客价值实证分析过程 638

四、从战略视角提高顾客价值 638

第四节 财产保险公司服务创新策略分析 640

一、财产保险公司服务创新中存在的问题 640

二、衡量保险服务创新的标准 640

三、保险服务创新的内容 642

第五节 财产保险公司的资产负债管理与资金运用分析 644

一、财产保险公司资产负债的特点 644

二、财产保险公司资产负债管理的重要性 645

三、财产保险公司资产负债管理的模式及原则 647

四、财产保险公司资产的组成及投资的重要性 649

五、财产保险公司的资金运用与资产负债管理 650

第六节 财产保险公司理财险业务经营策略分析 650

一、财产保险公司的理财险与传统财产险的异同 650

二、财产保险公司发展理财险业务的积极意义 651

三、财产保险公司发展理财险业务面临的问题 652

四、财产保险公司理财险业务的经营策略 654

第十五章研究结论及发展建议 658(ZYPX)

第 一节 财产保险行业研究结论及建议 658

第二节 财产保险子行业研究结论及建议 659

第三节 财产保险行业发展建议 660

一、行业发展策略建议 660

二、行业投资方向建议 661

三、行业投资方式建议 662

图表目录:

图表:2011-2017年我国保险业保费收入规模及增长率 21

图表:2011-2017年我国保险行业净资产 22

图表:2016年人身保险保费收入构成比例 25

图表:2016年人身保险赔付支出构成比例 28

图表:2011-2017年我国人口变化 66

图表:2016年我国性别结构 67

图表:2016年总人口性别比 67

图表:2016年我国出生人口性别比 67

图表:2016年我国城乡结构 68

图表:2016年我国公民年龄结构 68

图表:2011-2017年我国城镇化水平 75

图表:业务员或者保险代理人业务处理流程 84

图表:财产保险公司理赔确定处理流程 86

图表:2011-2017年我国财产保险行业企业数量变化 147

图表:2011-2017年我国中资保险公司数量 147

图表:2011-2017年我国中合资保险公司数量变化 148

图表:2011-2017年我国保险行业总资产 149

图表:2011-2017年我国财产保险行业总资产 149

图表:2011-2017年我国保险专业中介机构业务收入 163

图表:国内财险市场中的业务组合 202

图表:2019-2025年企业财产保险保费收入占财险总保费收入比例 223

图表:2019-2025年责任保险保费收入 245

图表:2019-2025年责任保险赔付支出 246

图表:2019-2025年责任保险在全年财产保险赔付支出中所占比例 247

图表:2019-2025年信用保险保费收入 255

图表:2019-2025年信用保险在全年财产保险保费收入中所占比例 255

图表:2019-2025年我国信用保险赔付支出 256

图表:2019-2025年信用保险在全年财产保险赔付支出中所占比例 256

图表:2011-2017年货物保险赔付支出 270

图表:2011-2017年货物运输保险在全年财产保险赔付支出中所占比例 270

图表:2011-2017年家庭财产保险保费收入 283

图表:2011-2017年家庭财产保险在全年财产保险保费收入中所占比例 284

图表:2011-2017年家庭财产保险赔付支出 284

图表:2011-2017年家庭财产保险在全年财产保险赔付支出中所占比例 285

相关报告

- 2015-2020年中国财产保险市场调查与投资前景预测报告2015-07-14

- 2016-2022年中国财产保险行业发展现状及前景战略咨询报告2016-08-02

- 十三五期间中国财产保险市场深度调查与行业前景预测报告2016-08-09

- 2016-2022年中国财产保险市场调查与行业竞争对手分析报告2016-08-09

- 2016-2022年中国财产保险市场分析预测与投资前景预测报告2016-09-01

- 2016-2022年中国财产保险行业深度研究与行业竞争对手分析报告2016-09-01

- 2016-2022年中国财产保险市场深度研究与发展趋势研究报告2016-09-01

- 2017-2022年中国财产保险市场深度研究与市场供需预测报告2017-06-09

- 2018-2024年中国财产保险行业市场监测与投资前景预测报告2018-02-09

- 2018-2024年中国财产保险产业深度调研与投资方向研究报告2018-03-08

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2019-2025年中国财产保险市场深度评估与发展机遇预测报告

- 2019-2025年中国人身保险行业市场分析与投资前景评估报告

- 2019-2025年中国财产险行业市场分析与投资前景分析报告

- 2019-2025年中国健康险市场深度评估与发展战略研究报告

- 2019-2025年中国投连险行业市场分析与投资趋势研究报告

- 2019-2025年中国万能险市场深度评估与发展方向研究报告

- 2019-2025年中国保险信息化行业深度研究与行业发展趋势报告

- 2019-2025年中国邮包保险市场前景研究与市场全景评估报告

- 2018-2024年中国责任保险行业市场调研与发展前景评估报告

- 2018-2024年中国再保险行业市场运营态势与投资商机研究咨询报告

- 2018-2024年中国强制保险行业市场分析与发展机遇预测报告

- 2018-2024年中国责任保险行业市场运营态势与投资潜力咨询报告

热点报告

- 2011-2015年中国汽车保险市场深度评估与发展趋势研究报告

- 2012-2016年中国车险市场深度调查与未来发展趋势报告

- 2012-2016年中国农村社会养老保险市场分析与发展趋势报告

- 2012-2016年中国证券市场评估及发展前景预测报告

- 2012-2016年中国保险柜市场供需预测及未来发展趋势报告

- 2012-2016年中国保险市场全景调查与未来发展趋势报告

- 中国再保险市场运营态势与发展前景研究报告(2011-2015年)

- 2011-2015年中国保险业信息化市场评估与发展趋势研究报告

- 2013-2017年中国意外险市场分析预测与发展前景报告

- 专家版-中国商业健康保险产业调查与发展趋势报告2014-2019年

- 2011-2015年中国保险中介行业深度调研与投资战略咨询报告

- 中国商业医疗保险市场运营态势与发展前景预测报告(2011-2015年)