2019-2025年中国互联网金融行业市场监测与发展战略研究报告

- 报告名称:2019-2025年中国互联网金融行业市场监测与发展战略研究报告

- 出版日期:2019-1

- 报告价格:印刷版:8000元 电子版:8000元 印刷版+电子版:8200元

- 订购电话:400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 电子邮箱:[email protected]

- 下载WORD版本下载PDF版本下载订购协议

互联网金融(ITFIN)是指传统金融机构与互联网企业利用互联网技术和信息通信技术实现资金融通、支付、投资和信息中介服务的新型金融业务模式。互联网金融ITFIN不是互联网和金融业的简单结合,而是在实现安全、移动等网络技术水平上,被用户熟悉接受后(尤其是对电子商务的接受),自然而然为适应新的需求而产生的新模式及新业务,是传统金融行业与互联网精神相结合的新兴领域。

当前互联网+金融格局,由传统金融机构和非金融机构组成。传统金融机构主要为传统金融业务的互联网创新以及电商化创新、APP软件等;非金融机构则主要是指利用互联网技术进行金融运作的电商企业、(P2P)模式的网络借贷平台,众筹模式的网络投资平台,挖财类(模式)的手机理财APP(理财宝类),以及第三方支付平台等。中国金融业的改革是全球瞩目的大事,尤其是利率市场化、汇率市场化和金融管制的放松。而全球主要经济体每一次重要的体制变革,往往伴随着重大的金融创新。中国的金融改革,正值互联网金融潮流兴起,在传统金融部门和互联网金融的推动下,中国的金融效率、交易结构,甚至整体金融架构都将发生深刻变革。

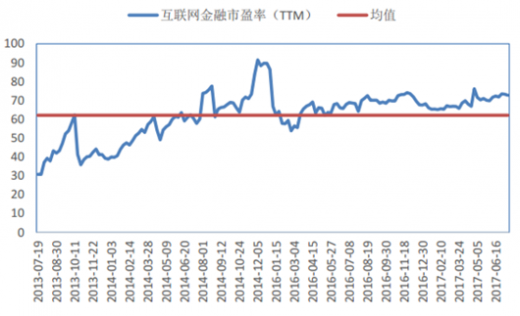

互联网金融估值维持较高水准。当前互联网金融板块市盈率(TTM)73倍,处于2006-2017年(除2015年极高估值外)平均估值62倍上方。互联网金融热潮从2014年下半年开启,第三方支付、P2P、消费金融相继成为市场热点。

互联网金融2013-2017年估值(剔除2015年)

数据来源:公开资料整理

188bet金宝搏网站 发布的《2019-2025年中国互联网金融行业市场监测与发展战略研究报告》依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,以及中心对本行业的实地调研,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行研究分析。它是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一,具有重要的参考价值!

188bet金宝搏网站 是国内权威的市场调查、行业分析专家,主要服务有市场调查报告,行业分析报告,投资发展报告,市场研究报告,市场分析报告,行业研究报告,行业调查报告,投资咨询报告,投资情报,免费报告,行业咨询,数据等,是中国知名的研究报告提供商。

报告目录:

第.1章

互联网金融发展及对银行业的冲击与重构32

1.1我国互联网金融的异军突起32

1.1.1互联网金融主要模式及特点32

1.1.2互联网金融在我国发展现状35

(1)第三方支付35

(2)P2P网贷36

(3)众筹融资37

(4)电商小贷38

(5)互联网理财40

(6)虚拟货币41

(7)金融产品互联网销售43

1.1.3互联网金融兴起的原因剖析44

1.1.4互联网金融的优势及风险评估46

1.1.5互联网金融未来的发展趋向48

(1)行业监管趋向48

(2)行业演进趋势49

(3)行业技术趋向49

1.2互联网金融对银行业的冲击与挑战50

1.2.1互联网给金融业带来了什么50

(1)极为低廉的交易成本50

(2)更有效的大数据分析方法50

(3)打破了信息的不对称性格局51

(4)摆脱了时间与空间的限制52

(5)改变了消费者的行为与习惯53

1.2.2互联网金融对银行业的冲击与挑战56

(1)对银行业收入端的冲击56

1)支付平台——冲击多项中收56

2)理财平台——冲击代理业务57

3)综合平台——冲击理财业务57

4)网贷平台——争夺中小客户信贷资源57

(2)对银行业成本端的冲击58

1)支付平台——冲击活期存款58

2)网贷平台——冲击定存理财59

3)理财平台——冲击存款理财59

4)综合平台——冲击存款理财60

1.2.3互联网金融对银行业冲击程度测算61

(1)对银行业收入端冲击的测算61

(2)对银行业成本端冲击的测算61

1.3互联网金融对银行业的颠覆与重构62

1.3.1银行的金融中介功能边缘化62

1.3.2颠覆银行业传统经营方式和盈利模式63

1.3.3银行业的发展版图和竞争格局面临重构64

1.3.4传统金融生态链面临重大变局65

1.4互联网金融时代银行客户行为变化趋势66

1.4.1银行客户经历的四个时代66

1.4.2银行客户的行为变化趋势68

(1)第. 一阶段:网点依赖型行为模式68

(2)第二阶段:半自助化行为模式69

(3)第三阶段:多渠道的互联网化行为模式69

(4)第四阶段:“自我为中心+平台化”行为趋势71

1.5互联网金融背景下银行业经营业绩72

1.5.1银行业总体经营业绩72

2016年末广义货币供应量(M2)余额155.0万亿元,比上年末增长11.3%;狭义货币供应量(M1)余额48.7万亿元,增长21.4%;流通中货币(M0)余额6.8万亿元,增长8.1%。2016年社会融资规模增量17.8万亿元,比上年多2.4万亿元。年末全部金融机构本外币各项存款余额155.5万亿元,比年初增加15.7万亿元,其中人民币各项存款余额150.6万亿元,增加14.9万亿元。全部金融机构本外币各项贷款余额112.1万亿元,增加12.7万亿元,其中人民币各项贷款余额106.6万亿元,增加12.6万亿元。

全球经济一体化及经济金融环境的不确定性,也使商业银行面临的风险显现出复杂性、突发性、扩散性和快速传播性等新特征。在市场竞争方面,随着金融市场发育程度和开放程度的不断提高,大型银行面临的竞争格局、竞争的空间范围和竞争对手已经并正在继续发生深刻的变化。

在中国经济高速增长的同时,中国银行业亦得到快速发展。根据中国人民银行数据, 2012年至2016年中国银行业人民币贷款与存款总额年均复合增长率分别为15.42%和14.35%。

|

项目

|

2012 年

12月31日

|

2013 年

12月31日

|

2014 年

12月31日

|

2015 年12 月 31日

|

2016 年12 月 31日

|

年均复合增长率

|

|

人民币贷款总额(亿元)

|

629,910

|

718,961

|

816,770

|

992,902

|

1,117,809

|

15.42%

|

|

人民币存款总额(亿元)

|

917,555

|

1,043,847

|

1,138,645

|

1,409,061

|

1,568,869

|

14.35%

|

|

外币贷款总额(亿美元)

|

6,836

|

7,769

|

8,351

|

8,303

|

7,858

|

3.54%

|

|

外币存款总额(亿美元)

|

4,065

|

4,386

|

5,735

|

6,272

|

7,119

|

15.04%

|

数据来源:公开资料、188bet金宝搏网站 整理

根据中国银监会统计口径,国内银行业金融机构主要分为大型商业银行、股份制商业银行、城市商业银行、农村金融机构和其他类金融机构等。下表列示截至2016年12月31日的中国银行业金融机构资产负债情况(单位:万亿元)

|

项目

|

总资产

|

总负债

|

||

|

金额

|

占比

|

金额

|

占比

|

|

|

大型商业银行

|

86.60

|

37.29%

|

79.93

|

37.21%

|

|

股份制商业银行

|

43.47

|

18.72%

|

40.80

|

18.99%

|

|

城市商业银行

|

28.24

|

12.16%

|

26.40

|

12.29%

|

|

农村金融机构

|

29.90

|

12.87%

|

27.72

|

12.91%

|

|

其他银行业金融机构

|

44.05

|

18.97%

|

39.97

|

18.61%

|

|

合计

|

232.25

|

100.00%

|

214.82

|

100.0

|

数据来源:公开资料、188bet金宝搏网站 整理

1.5.2上市银行经营情况77

第2章银行业转型突围方向及互联网金融布局策略80

2.1银行业转型突围方向与路径80

2.1.1银行业转型突围方向与思路80

(1)开辟非网点渠道,打造立体式服务渠道80

(2)切入互联网金融,推动金融业务创新80

(3)线下网点智能化改造,助力传统渠道转型80

(4)重视大数据运用,改造银行业务流程82

(5)客户下沉,进军长尾市场87

2.1.2银行业布局互联网金融的可行性与路径选择89

(1)银行业互联网金融建设的必要性89

(2)银行业与互联网金融融合的可行性90

(3)银行业布局互联网金融的战略步骤92

(4)银行业发展互联网金融的路径选择94

(5)当前银行业互联网金融的实践探索100

2.2银行业互联网金融建设路径之——直销银行101

2.2.1直销银行的定位与特点101

(1)定位中端客户群101

(2)组织结构扁平化101

(3)去“实体化”的营销模式101

(4)吸引客户的方式灵活多样102

(5)追求便捷性和安全性的统一102

2.2.2直销银行的优势及价值103

(1)直销银行的优势体现103

(2)银行业开展直销银行的价值104

2.2.3银行业开展直销银行的可行性104

(1)客户群体适应性104

(2)规模适应性105

(3)政策环境适应性106

(4)技术支持可行性107

2.2.4直销银行建设的关键因素108

(1)直销银行建设的基础108

(2)直销银行建设的前提109

(3)对目标客户定位的要求109

(4)对营销体系的要求109

2.2.5银行业直销银行战略部署与经营策略109

(1)直销银行的战略部署109

(2)直销银行的组织模式110

(3)直销银行的经营策略111

1)产品策略111

2)营销策略114

3)成本管控策略116

2.2.6直销银行成功关键:如何处理好内部竞合关系116

(1)战略定位的重叠——差异化的战略定位116

(2)客户资源的重叠——补充性的客户定位117

(3)产品种类的重叠——专属化的产品体系117

(4)服务渠道的重叠——包容性的渠道平台118

2.2.7直销银行外部联盟合作战略选择118

(1)与大型电商平台合作118

(2)与第三方支付等金融企业合作119

(3)与非金融领域最佳实践公司的合作119

2.2.8银行业开展直销银行业务的建议119

(1)中国式直销银行的发展困境119

(2)中国银行业开展直销银行的建议120

2.3银行业互联网金融建设路径之——电商平台122

2.3.1银行进军电商的可行性分析122

2.3.2银行发展电商的条件与基础124

2.3.3银行发展电商的差异化定位124

(1)与银行的业务价值对接124

(2)与银行的客户群体对接125

(3)与银行的发展策略对接125

2.3.4银行业进军电商的路径与模式选择125

2.3.5银行业电商业务的优劣势分析127

2.3.6银行系电商的症结及突破对策127

2.3.7银行系电商平台典型案例研究131

(1)建行“善融商务”131

(2)交行“交博汇”133

(3)农行“E商管家”133

(4)工行“融e购“134

2.3.8银行系电商运营策略建议136

(1)增强客户黏性的实施方案136

(2)改进服务产品的实施方法136

(3)加强风险管理优势的举措137

(4)如何深入挖掘与利用大数据137

2.4银行业互联网金融建设路径之——P2P138

2.4.1银行业P2P投资价值138

2.4.2银行业开展P2P的优势139

2.4.3银行业开展P2P的可行性140

(1)政策环境适应性140

(2)对风险管理的可行性141

(3)客户与技术可行性141

2.4.4银行业开展P2P的战略规划141

(1)平台定位141

(2)组织架构142

(3)运行模式142

(4)介入策略142

(5)推广策略142

(6)客户筛选143

(7)贷款定价143

(8)风险控制143

2.4.5国内银行开展P2P案例研究144

(1)平安银行:陆金所144

(2)国家开发银行:金开贷145

(3)国开金融:开鑫贷146

(4)招商银行:小企业e家147

(5)民生银行:民生易贷147

(6)包商银行:小马bank148

(7)兰州银行:e融e贷150

2.4.6国内银行P2P业务开展情况150

(1)银行系P2P平台发展模式150

(2)银行系P2P平台组织形式151

(3)银行系P2P平台收益水平152

(4)银行系P2P平台定位差异152

2.4.7银行P2P业务市场潜力分析153

(1)国内P2P网贷市场潜力153

(2)银行系P2P的竞争力分析154

(3)银行系P2P面临的阻碍及对策155

2.5银行业互联网金融建设路径之——移动金融158

2.5.1移动互联网带来的商机158

(1)移动金融的商机158

(2)银行业移动金融发展路线159

(3)银行业移动金融客户定位160

2.5.2移动金融之——移动支付161

(1)移动支付市场潜力161

(2)移动支付商业模式分析161

(3)银行在移动支付市场中的定位166

(4)银行业移动支付业务发展模式168

(5)银行业移动支付产业布局规划168

(6)银行业移动支付业务合作战略172

(7)国外银行业移动支付创新经验172

(8)银行移动支付业务风险防范策略174

2.5.3移动金融之——手机银行175

(1)手机银行的核心价值175

(2)手机银行的竞争力分析176

(3)手机银行发展潜力分析177

(4)手机银行当前存在的问题178

(5)手机银行优化与创新建议180

(6)手机银行新媒体营销策略181

(7)手机银行未来发展方向183

2.5.4移动金融之——微信184

(1)微信平台对于银行的价值184

(2)银行业微信服务切入点185

1)宣传营销185

2)客户服务185

3)金融交易186

4)电商平台186

5)数据挖掘186

(3)微信银行建设方案及推广策略187

1)微信银行特点及业务187

2)微信银行发展前景分析188

3)微信银行未来创新方向188

4)微信银行服务模式选择190

5)微信银行建设方案及案例192

6)微信银行的营销推广策略193

7)微信银行面临的风险及防范196

第3章银行业网点转型升级路径设计及推进方案200

3.1银行网点转型路径设计与实施200

3.1.1网点运营发展阶段成熟度诊断200

(1)片区化运营阶段200

(2)标准化运营阶段200

(3)区域化运营阶段201

(4)全渠道运营阶段201

3.1.2网点运营体系成熟度诊断202

(1)网点运营体系成熟度诊断指标202

(2)网点运营体系成熟度诊断案例202

3.1.3建立网点转型架构体系203

3.1.4结构体系化转型实施路径设计204

3.1.5进入转型实施204

3.2渠道下沉——社区银行206

3.2.1社区银行的发展定位206

(1)社区银行目标市场206

(2)社区银行目标客户207

(3)社区银行核心信贷产品208

(4)社区银行业务类型209

3.2.2政府对社区银行的监管209

3.2.3国内社区银行设立标准212

3.2.4社区银行投资效率测算212

3.2.5社区银行业务模式及比较分析213

3.2.6社区银行的设立路径及适应性214

3.2.7社区银行的最佳发展模式217

3.2.8社区银行运营重点与策略219

(1)创新业务策略219

(2)差异化服务策略221

(3)提升客户体验策略223

(4)完善运营管理体系策略223

(5)O2O一体化服务体系构建224

3.2.9社区银行核心竞争力构建227

(1)人力资本层面竞争力打造227

(2)市场层面竞争力打造228

(3)产品层面竞争力打造228

(4)资产层面竞争力打造228

(5)服务渠道竞争力打造229

(6)社区银行品牌内涵创新229

3.2.10社区银行的典范-富国银行(WellsFargo)230

(1)富国银行的成长历史230

(2)富国社区银行的产品与服务231

(3)富国社区银行的布局特点232

(4)富国社区银行资产结构调整232

(5)富国社区银行精细化业务模型233

1)密度模型——社区网店的数量与质量决策233

2)交叉销售模型——如何运用多渠道满足客户需求233

3)效率模型——如何提升单个网店的经营效率233

4)投资模型——如何优化网店建设提升客户体验234

(6)富国社区银行风险控制措施234

3.3网点智能化转型——构建智慧银行网点243

3.3.1智慧网点与传统网点的区别243

3.3.2银行智慧网点构建与发展思路244

(1)智慧银行核心能力分析244

1)智能分析客户需求能力244

2)整合多种服务渠道能力244

3)银行前台业务开拓能力244

4)中后台整合和优化能力245

5)大数据的分析处理能力245

6)集成风险管理体系能力245

(2)智慧银行构建路线解析245

1)新锐洞察能力建设路径245

2)整合、优化与创新路径245

3)集成式风险管理246

4)动态的业务支持基础设施246

3.3.3社区化智慧银行建设案例研究246

(1)社区化智慧银行建设背景246

(2)社区银行功能分区248

(3)社区化智慧银行功能与流程249

(4)社区化智慧银行运营服务外包258

(5)社区化智慧银行设备规划与投入260

3.3.4国外标杆银行智慧化建设经验262

(1)汇丰银行智慧化建设经验262

(2)花旗银行智慧化建设经验267

(3)渣打银行智慧化建设经验268

3.3.5国内智慧银行创新实践探索270

(1)建设银行智慧银行创新实践270

(2)广发银行智慧银行创新实践271

(3)工商银行智慧银行创新实践274

(4)农业银行智慧银行创新实践276

(5)光大银行智慧银行创新实践277

第4章银行业大数据生态系统构建及落地应用282

4.1银行业大数据应用基础282

4.1.1银行业的大数据基础282

4.1.2银行业大数据的应用价值283

4.2银行业大数据应用战略与实施285

4.2.1银行业大数据应用方向及案例285

(1)风险管理优化中的应用285

(2)客户管理中的应用286

(3)产品/业务创新中的应用287

(4)营销创新中的应用288

(5)业务经营管理精细化中的应用289

4.2.2银行业整合多渠道数据的模式290

(1)银行与电商平台形成战略合作290

(2)银行自主搭建电商平台290

(3)银行建立第三方数据分析中介290

4.2.3银行与大数据公司的合作样板290

4.2.4银行业大数据生态系统的构建291

(1)如何将大数据技术融入到现有IT架构中291

(2)如何进行数据的集成与整合292

(3)如何对大数据技术系统进行部署与维护292

4.2.5银行业大数据应用中的挑战及建议293

(1)银行业大数据应用中的挑战293

(2)银行业大数据应用建议295

4.2.6银行业大数据应用风险及应对策略295

4.3国际同业大数据运用的经验教训297

4.3.1利用大数据快速判断宏观经济形势297

4.3.2利用大数据分析预测客户及交易对手行为298

4.3.3利用大数据分析防范欺诈298

4.3.4利用大数据分析改进内部效率298

4.4大数据时代银行与电商的合作与分化299

4.4.1银行与电商合作的必要性299

4.4.2银行与电商合作的典型案例300

(1)建行与阿里巴巴300

(2)招行与微信平台及微信客服302

(3)民生银行与阿里巴巴303

(4)中信银行与腾讯307

4.4.3银行与电商未来可能的合作模式309

(1)银行与电商继续深化合作309

(2)分别发展,形成银行电商化和电商金融化309

第5章国外互联网银行模式研究及经验启示310

5.1INGDirect——银行业的“沃尔玛”310

5.1.1INGDirect成立背景310

5.1.2INGDirect盈利模式311

5.1.3INGDirect商业模式311

(1)“薄利多销”的经营策略311

(2)线上线下的渠道补充312

(3)产品策略:高利率、简单、标准化313

(4)品牌宣传:区别于传统银行314

(5)产品设计与服务以客户为中心315

(6)独立的组织管理架构316

(7)风险控制措施316

5.1.4金融危机的影响及策略转变316

(1)金融危机前经营情况316

(2)金贷危机中经营受挫317

(3)金融危机后策略转变317

5.1.5最成功分支ING-DiBa的成功经验319

(1)ING-DiBa发展历史319

(2)ING-DiBa独特的商业模式319

(3)ING-DiBa的成功因素320

5.1.6INGDirect对国内银行发展的启示321

5.2Bof——线上线下相结合的互联网银行模式323

5.2.1Bofi概况323

5.2.2Bofi的业务模式特点323

5.2.3Bofi负债端经营策略324

(1)网络吸引+线下合作伙伴324

(2)吸引客户的策略325

(3)存款端经营业绩325

5.2.4Bofi端经营策略325

(1)资产运用方向325

(2)线上与线下的结合325

(3)端经营业绩326

5.2.5Bofi互联网技术杠杆的应用326

5.2.6Bofi规模与盈利情况326

5.2.7Bofi对国内银行的经验启示327

5.3Simple——传统银行进入互联网金融的一种模式328

5.3.1Simple发展历程328

5.3.2Simple的业务模式特点328

5.3.3Simple的运营渠道329

5.3.4Simple的服务内容及优势329

5.3.5Simple客户数量及市场份额329

5.3.6Simple盈利情况329

5.3.7Simple被BBVA收购后的业务发展329

5.3.8Simple对国内银行的经验启示331

5.4HSBCDirect332

5.4.1HSBCDirect概况332

5.4.2HSBCDirect业务模式特点333

5.4.3HSBCDirect的服务策略333

5.4.4HSBCDirect对国内银行业的启示333

5.5SFNB失败的经验教训335

5.5.1SFNB的发展历程335

5.5.2SFNB的服务内容335

5.5.3SFNB的营销策略335

5.5.4SFNB失败的原因及经验教训336

第6章国内银行应对互联网金融的战略转型实践梳理337

6.1民生银行337

6.1.1民生银行经营情况分析337

6.1.2民生银行转型思路与路径345

6.1.3民生银行互联网金融业务布局349

6.1.4民生银行网点转型升级模式352

6.1.5民生银行大数据战略部署354

6.1.6民生银行创新营销推广模式358

6.1.7民生银行组织结构建设与调整359

6.1.8民生银行转型成效分析360

6.1.9民生银行未来发展战略规划363

6.2中信银行364

6.2.1中信银行经营情况分析364

6.2.2中信银行转型思路与路径372

6.2.3中信银行互联网金融业务布局373

6.2.4中信银行网点转型升级模式374

6.2.5中信银行大数据战略部署377

6.2.6中信银行创新营销推广模式382

6.2.7中信银行组织结构建设与调整385

6.2.8中信银行转型成效分析389

6.2.9中信银行未来发展战略规划392

6.3兴业银行393

6.3.1兴业银行经营情况分析393

6.3.2兴业银行转型思路与路径401

6.3.3兴业银行互联网金融业务布局404

6.3.4兴业银行网点转型升级模式406

6.3.5兴业银行大数据战略部署409

6.3.6兴业银行创新营销推广模式410

6.3.7兴业银行组织结构建设与调整412

6.3.8兴业银行转型成效分析413

6.3.9兴业银行未来发展战略规划416

6.4平安银行417

6.4.1平安银行经营情况分析417

6.4.2平安银行转型思路与路径426

6.4.3平安银行互联网金融业务布局429

6.4.4平安银行网点转型升级模式432

6.4.5平安银行大数据战略部署436

6.4.6平安银行创新营销推广模式442

6.4.7平安银行组织结构建设与调整443

6.4.8平安银行转型成效分析445

6.4.9平安银行未来发展战略规划446

6.5招商银行452

6.5.1招商银行经营情况分析452

6.5.2招商银行转型思路与路径460

6.5.3招商银行互联网金融业务布局463

6.5.4招商银行网点转型升级模式467

6.5.5招商银行大数据战略部署468

6.5.6招商银行创新营销推广模式470

6.5.7招商银行组织结构建设与调整474

6.5.8招商银行转型成效分析474

6.5.9招商银行未来发展战略规划475

6.6工商银行477

6.6.1工商银行经营情况分析477

6.6.2工商银行转型思路与路径486

6.6.3工商银行互联网金融业务布局489

6.6.4工商银行网点转型升级模式493

6.6.5工商银行大数据战略部署496

6.6.6工商银行创新营销推广模式497

6.6.7工商银行组织结构建设与调整498

6.6.8工商银行转型成效分析499

6.6.9工商银行未来发展战略规划503

6.7建设银行504

6.7.1建设银行经营情况分析504

6.7.2建设银行转型思路与路径512

6.7.3建设银行互联网金融业务布局520

6.7.4建设银行网点转型升级模式524

6.7.5建设银行大数据战略部署528

6.7.6建设银行创新营销推广模式531

6.7.7建设银行组织结构建设与调整533

6.7.8建设银行转型成效分析535

6.7.9建设银行未来发展战略规划538

6.8交通银行539

6.8.1交通银行经营情况分析539

6.8.2交通银行转型思路与路径547

6.8.3交通银行互联网金融业务布局548

6.8.4交通银行网点转型升级模式549

6.8.5交通银行大数据战略部署551

6.8.6交通银行创新营销推广模式552

6.8.7交通银行组织结构建设与调整553

6.8.8交通银行转型成效分析554

6.8.9交通银行未来发展战略规划557

6.9北京银行558

6.9.1北京银行经营情况分析558

6.9.2北京银行转型思路与路径566

6.9.3北京银行互联网金融业务布局569

6.9.4北京银行网点转型升级模式570

6.9.5北京银行大数据战略部署572

6.9.6北京银行创新营销推广模式573

6.9.7北京银行组织结构建设与调整575

6.9.8北京银行转型成效分析575

6.9.9北京银行未来发展战略规划576

6.10包商银行577

6.10.1包商银行经营情况分析577

6.10.2包商银行转型思路与路径577

6.10.3包商银行互联网金融业务布局580

6.10.4包商银行网点转型升级模式581

6.10.5包商银行大数据战略部署581

6.10.6包商银行创新营销推广模式583

6.10.7包商银行组织结构包商与调整584

6.10.8包商银行转型成效分析589

6.10.9包商银行未来发展战略规划590

第7章银行业发展趋势与前景预测592

7.1银行业经营环境预判592

7.1.1中长期大环境592

7.1.2行业外部环境592

7.1.3行业形势预判593

7.2银行业发展机会分析604

7.2.1银行业存业务发展空间预测604

7.2.2银行业中间业务发展空间预测605

7.2.3银行业中小企业金融服务空间预测606

7.2.4银行业微贷业务发展空间预测607

7.2.5银行业互联网金融业务发展空间预测607

7.3银行业发展趋势分析608

7.3.1银行业发展中的问题608

(1)贵族化608

(2)模式化608

(3)逐利化608

(4)中心化609

7.3.2银行业改革趋势分析609

(1)利率市场化609

(2)监管差异化610

(3)民营银行趋势化610

(4)消费者保护潮流化611

7.3.3银行业转型趋势分析611

第8章银行业相关数据613

8.1信贷环境分析613

8.1.1人民币规模613

8.1.2人民币投向613

8.1.3人民币存款规模613

8.1.4人民币存款结构614

8.2银行业景气指数614

8.2.1银行家信心指数614

8.2.2银行业景气指数615

8.2.3需求景气指数615

8.2.4货币政策感受指数615

8.3银行移动支付业务分析615

8.3.1移动支付用户规模分析615

8.3.2移动支付行业市场规模616

8.3.3银行业移动支付业务规模616

8.3.4银行业移动支付金额分析617

8.4电子银行发展现状618

8.4.1银行电子渠道替代率618

8.4.2不同业务渠道使用率618

8.4.3网上银行监测数据619

(1)网上银行用户规模619

(2)网上银行交易规模619

(3)网上银行交易市场份额620

8.4.4手机银行监测数据620

(1)手机银行用户规模620

(2)手机银行交易笔数620

(3)手机银行交易规模621

(4)手机银行交易规模市场份额621

(5)手机银行月度使用次数排名621

(6)手机银行业务竞争力对比622

8.4.5不同类型用户电子渠道使用情况622

(1)个人电子渠道使用情况622

(2)企业电子渠道使用情况623

8.5电子银行用户调研分析623

8.5.1电子银行用户本属性623

(1)电子银行用户年龄分布623

(2)电子银行用户地域分布624

(3)电子银行用户收入水平625

8.5.2电子银行用户使用行为626

(1)网民使用电子银行服务分布情况626

(2)网银/手机银行用户人均月度访问次数627

(3)网银/手机银行功能使用情况627

(4)网银/手机银行用户月均资金处理金额627

8.5.3电子银行用户使用偏好628

(1)网民最常使用网上银行排名628

(2)网民最常使用手机银行排名628

(3)网民最常使用网上银行功能使用满意度629

8.5.4微信银行用户行为629

(1)网民关注微信银行账号类型情况629

(2)网民微信银行功能使用情况630

(3)网民微信银行功能使用满意度631

(4)网民不使用微信银行的原因631

图表目录:

图表1 第三方支付平台的分流直接带来商业银行支付结算、银行卡、代理业务等手续费收入的下降56

图表2 网贷平台与传统银面向客户不同58

图表3 收入端主要影响银行部分中间业务收入61

图表4 互联网金融不同程度地侵蚀银行负债,提高资金成本62

图表5 银行客户经历的四个时代及特征66

图表6 人们对于金融服务的需求的变迁68

图表7 多渠道的互联网化行为模式70

图表8 以运营商为主体的运营模式162

图表9 以银行为主体的运营模式162

图表10 以第三方支付服务提供商为主体的运营模式163

图表11 银行与运营商合作的运营模式164

图表12 “绑定方式”业务流程167

图表13 国内手机支付实现方式168

图表14 中国主要商业银行手机支付开展情况168

相关报告

- 2017-2022年中国互联网金融行业前景研究与市场运营趋势报告2017-06-09

- 2018-2024年中国互联网金融行业市场调研与发展前景预测报告2018-12-06

- 2019-2025年中国互联网金融行业市场调研与投资前景分析报告2019-01-07

- 2019-2025年中国互联网金融行业市场监测与发展趋势研究报告2019-01-07

- 2019-2025年中国互联网金融行业市场调研与投资前景评估报告2019-01-07

购买流程

1.确认需求:您可以通过“站内搜索”或客服人员的协助,确定您需要的报告;

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

2.签定协议:确认订购细节,签定订购协议;(下载协议)

3.款项支付:您可通过银行转帐、支票等形式办理汇款;

4.发货:收到汇款或凭证后,2至3个工作日内Email报告电子版;款项到帐后,快递报告纸质版及发票。

最新报告

- 2019-2025年中国互联网金融行业市场监测与发展战略研究报告

- 2019-2025年中国互联网金融行业市场调研与投资前景评估报告

- 2019-2025年中国互联网金融行业市场监测与发展趋势研究报告

- 2019-2025年中国互联网金融行业市场调研与投资前景分析报告

- 2019-2025年中国互联网理财行业市场监测与发展前景评估报告

- 2019-2025年中国黄金基金行业市场调研与投资战略研究报告

- 2019-2025年中国社保基金行业市场监测与发展前景分析报告

- 2019-2025年中国新三板并购基金行业市场调研与投资前景评估报告

- 2019-2025年中国信托基金行业市场监测与发展战略研究报告

- 2019-2025年中国基金行业市场调研与投资前景预测报告

- 2019-2025年中国基金行业市场监测与发展前景研究报告

- 2019-2025年中国基金行业市场调研与投资机遇研究报告

热点报告

- 2014-2019年中国证券行业深度研究与产业竞争现状报告

- 2011-2015年中国福利彩票市场评估与未来前景预测报告

- 2014-2020年中国证券市场研究与投资前景预测报告

- 2012-2016年中国证券行业深度调研与未来前景预测报告

- 2012-2016年中国证券市场评估与投资方向研究报告

- 2015-2020年中国私募基金行业发展分析及前景策略研究报告

- 2014-2020年中国信贷资产证券化行业前景研究与投资潜力研究报告

- 2014-2020年中国证券业ICT市场前景研究与行业运营态势报告

- 2008-2009年中国债券市场研究年度报告

- 2015-2020年中国证券市场深度研究与战略咨询报告

- 2011-2015年中国证券产业全景调研及未来发展趋势报告

- 2010-2011年中国证券行业投资分析及市场发展前景展望报告